안녕하세요. 쉽게 지저귀는 짹짹이입니다.

달러 자산에 대한 중요성을 이야기하기 전에 환율과 코스피의 역사에 대하여서 말씀드리려고 합니다. 증권분석가나 트레이더는 아니지만, 아래 차트를 보신다면 과거로부터 배울 수 있는 점이 있습니다.

"한국시장은 풍랑이 많은 곳이다"

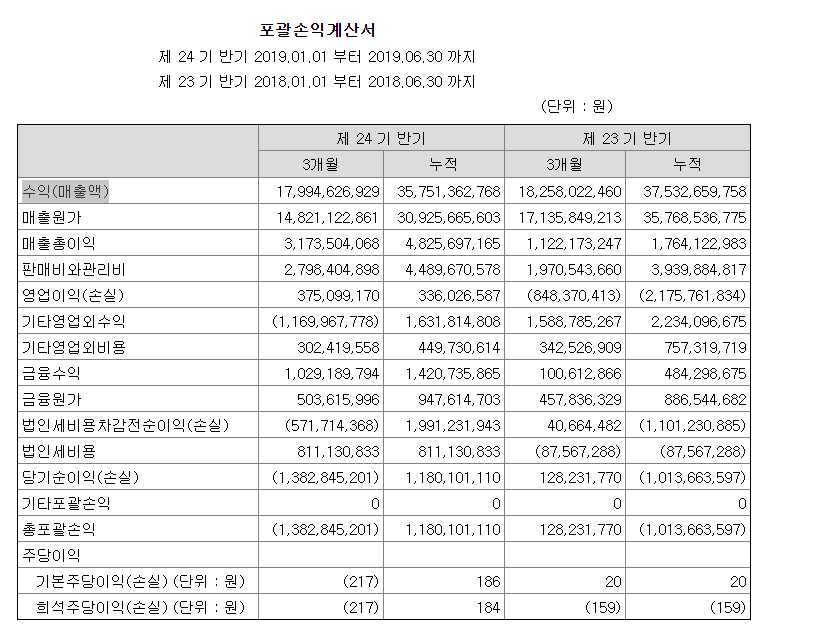

환율 그래프, 파란색 선(1200원) 빨간색 선(1300원)

여기서 확인할 수 있는 사실은 환율이 1200원 이상 가는 일은 종종 있는 일이었다. 1300원 이상도 가끔 있다. 환율이 오르락내리락하는 것은 아주 자연스러운 일이며 과거에도 있었던 일이다. 공포에 휩싸이지 말자.

코스피200지수(보라색) + 환율 그래프, 파란색 선(1200원) 빨간색 선(1300원)

위의 그래프를 보면 알 수 있는 것은 환율이 1300원 이상일 때에는 보라 색선 코스피 지수가 중단기적 최저점이라는 것입니다. 환율이 매우 높은 상태인데 주식시장이 폭락을 하였다면 공포라는 감정을 물리치고 우량한 주식을 사는 것이 좋은 전략이 될 수 있습니다.

반대로 환율이 낮을 때에는 코스피시장이 과열된 상태이며 고점에 속하는 경우였습니다.

여러 가지 요인이 있겠지만, 외국인들의 시점으로 바라보았을 때 재미있게 해석? 할 수 있는 부분이 있다고 생각합니다.

'공포에 사고 환희에 팔아라'라는 말 들어보셨나요. 환율이 낮다는 것은 원화의 수요가 많았다는 것이라고 생각한다면 여러 요인들 중에 외인들이 환희에 차서 "한국시장 VERY NICE"하고 들어왔다고 생각합니다.

=> 이때는 팔 때라고 생각한다(환율이 매우 낮은 경우)

그 돈들은 주식시장으로 유입되어서 과열을 시키고요. 이후 폭락이 다가오면 외국인들은 환차손을 두려워하기에 공포에 휩싸여 매도하고 달러로 환전하는 과정에서 환율이 대폭 상승한다고 생각합니다.

=> 이때는 살 때라고 생각한다(환율이 매우 높은 경우)

다른 요인으로 환율이 상승하면 그 현상에 편승하는 세력들도 존재하여서 더욱 환율은 오를 수도 있습니다. 적당히 오르다가 끝날 수도 있고요. 무튼 그때는 주식시장이 폭락하면서(외국인들의 공포) 환율이 올라있는 상태입니다.

우리는 그렇다면 풍랑이 많은 한국시장에서 어떻게 수익을 낼 수 있을까 생각해보았습니다.

1. 자산의 일부분을 달러자산으로 보유한다.

2. 환율이 1200원 이상일때 환전하여서 염가에 한국 주식을 매수한다(or 부동산 경매). 이때는 사람들이 한국 주식(경제)은 망했다고 말하는 때일 것이다. 올해 중순과 같이

3. 코스피가 달리면서 사람들이 호의적으로 변하고, 찬양할 때 환율을 살펴본다. 환율이 많이 낮아진 상태이다. 팔고 달러 자산을 매입한다.

4. 달러자산을 열심히 굴리다가 풍랑이라는 파도에 다시 몸을 맡긴다.

이런 식으로 하면 원화만 가지고 주식시장에 저점을 잡는 것보다 더 큰 수익을 볼 수 있을 것이라고 생각이 됩니다. 환율 안정에도 기여하고...?

그렇기에 저는 달러 자산을 좋아하고, 미국 주식과 장기채권의 모멘텀 투자기법을 사용하여서 투자하고 있습니다.

미국 주식만을 보유 중이라면 세계적 풍랑에 대처하기 힘들기 때문이죠. 세계적 풍랑이 시작된다면 미국 주식도 반토막이 날 텐데 그때 손절매하고 환전한다면 무슨 의미가 있겠습니다.

저는 미국자산같은경우 대하락장을 피할 수 있는 모멘텀 전략 혹은 가격 방어가 잘 되는 고배당 주식전략이 좋다고 생각합니다. 대하락장이 와도 고배당주는 잘 버티는 편이며 배당을 달러로 분기마다 지급하기에 나온 배당으로 환전을 할 수 있겠죠.

여러분은 어떻게 생각하시나요.

'주식투자 > 초보자 투자이야기' 카테고리의 다른 글

| 복리의 마법 - 1편, 월급쟁이의 현실 (0) | 2019.12.18 |

|---|---|

| 레이달리오 - 경제가 어떻게 움직이는가 (2) | 2019.12.13 |

| 레이달리오 - 일반 투자자를 위한 3가지 조언! (6) | 2019.10.10 |

| 2018년 평균임금을 보며 월급의 의미를 생각해보다. (12) | 2019.08.29 |

| 나의 투자스타일은? 투자의 사분면을 통한 분석 (12) | 2019.08.28 |