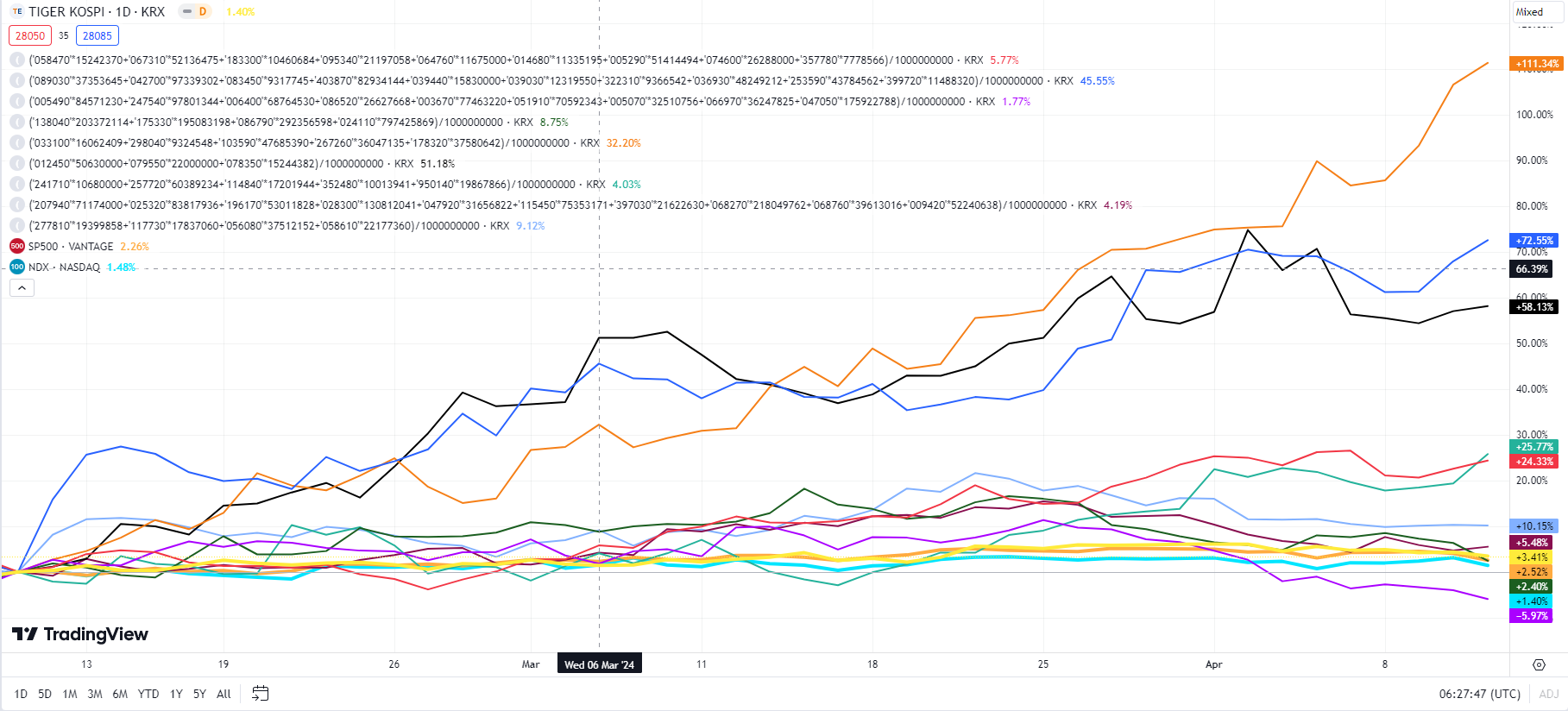

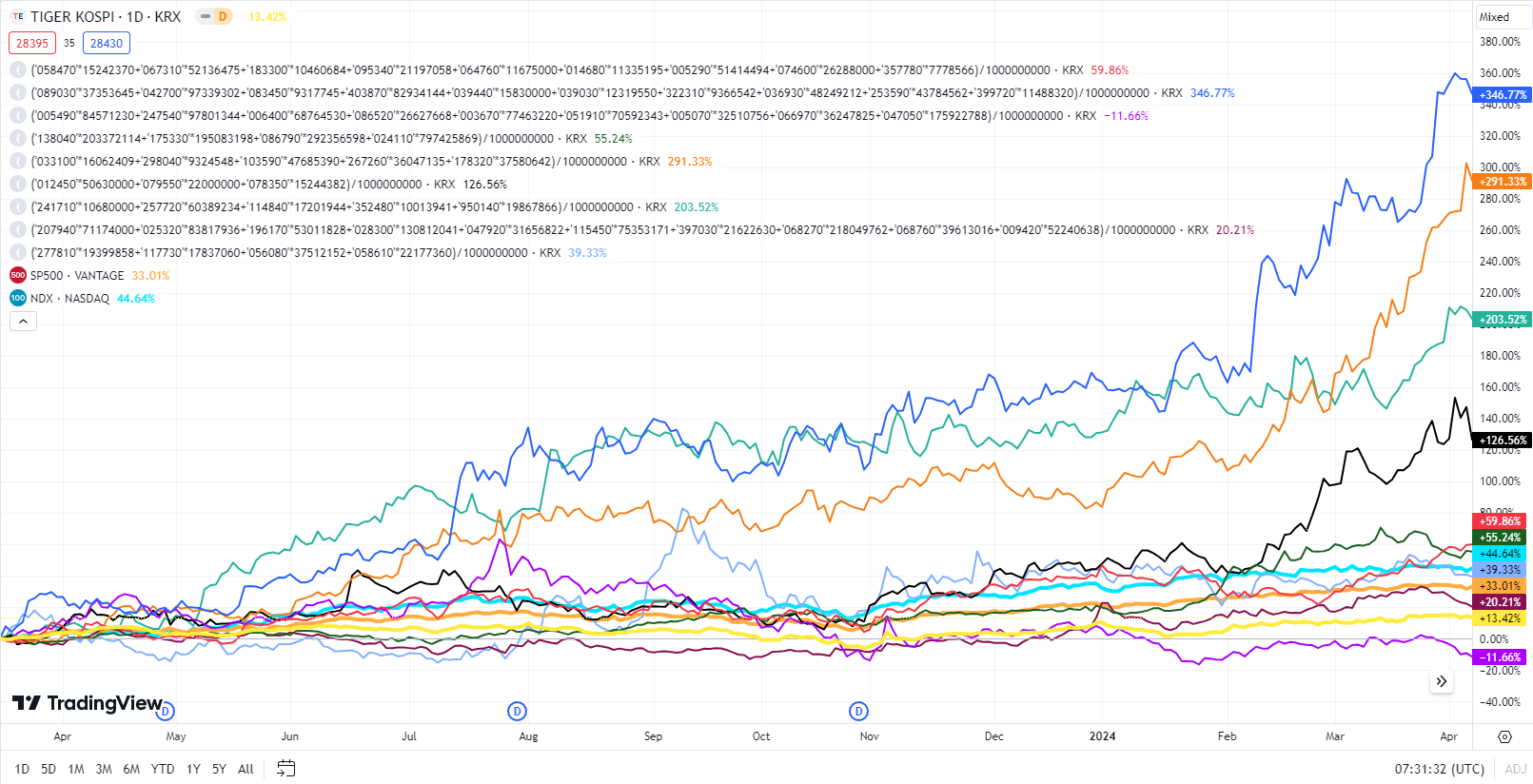

ETF는 살펴봤고 개별 종목을 하나씩 열어보자. 수익률 순으로 살펴보자면 테크윙, HB솔루션, 코스메카코리아, 이수페타시스, 씨앤씨인터내셔널, STX그린로직스, 원익 QnC, 피에스케이홀딩스, 제룡전기 순. 지수의 흐름을 참고하여 종목단에서 살펴보자. 그리고 손절 종목인 빙그레와 농심, 관심종목인 유한양행, 알테오젠, 삼천당제약까지 살펴봐야겠다.

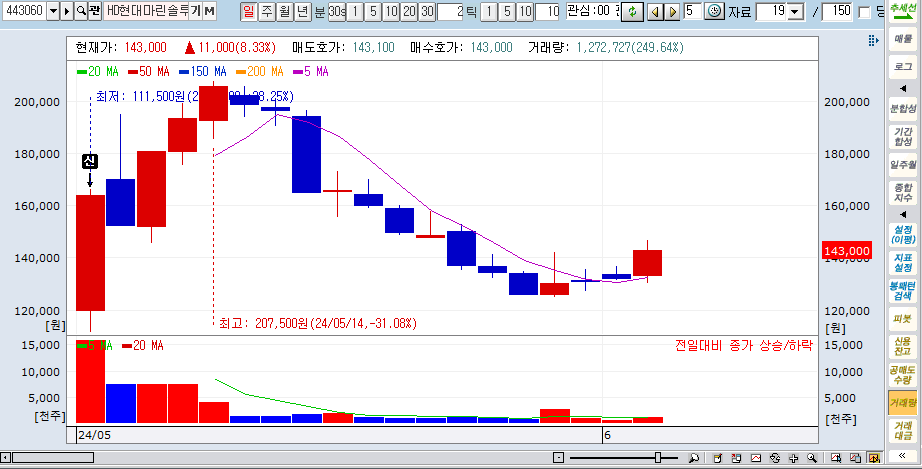

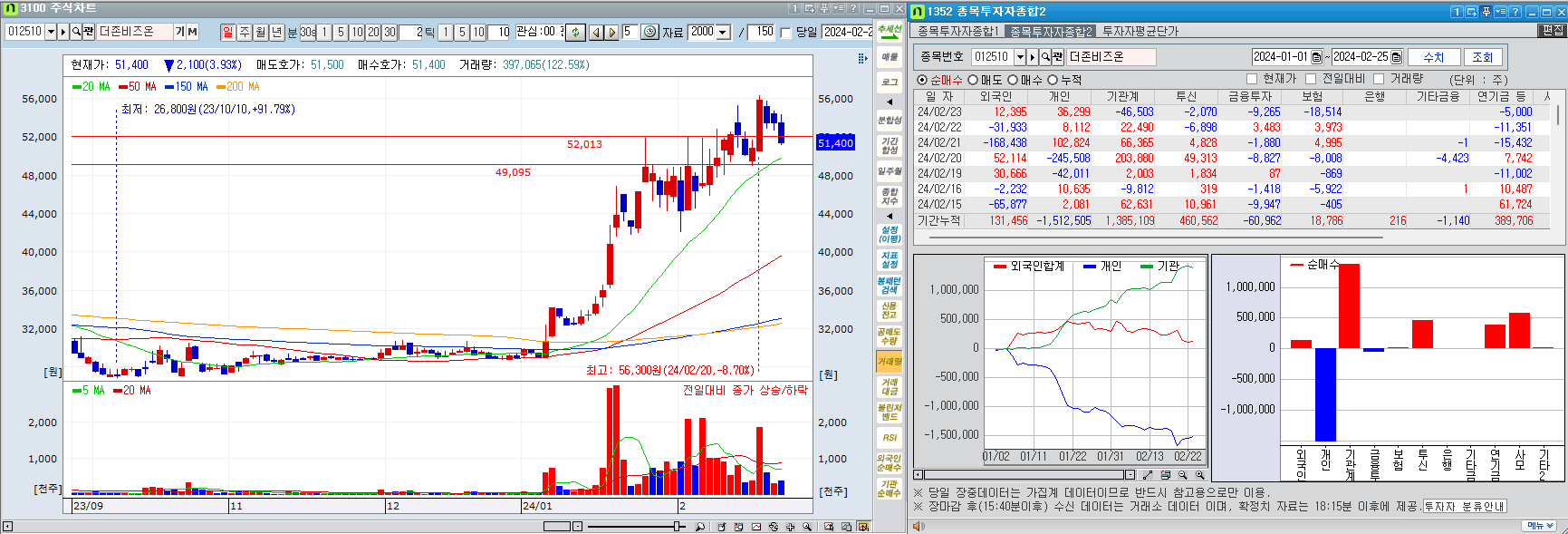

HB솔루션 : 시가총액 7천억 수준의 종목인데, 차트만 봐도 견조하다. 타종목대비 방어력도 강하고 거래량도 좋다. 수급 또한 외국인 수급으로 좋다. 최근 외국인 매도가 나왔다. 해당 종목은 8,000원 돌파에 매수하는 것이 가장 좋은 매수 타점이었다. 반도체 종목 중에서 현재 차트가 가장 좋은 종목이라고 보며, 수익 중으로 계속 들고 갈 종목이다. 손절라인은 +10% 정도로 손익비 유지를 위한 라인. 5분 봉도 견조하다.

코스메카코리아 : 오늘 5일 이평선 가격보다 약간 높은 가격에 걸어놓았는데 체결이 되었다. 화장품 종목중에서 가장 차트가 좋은 종목이라서 매수를 걸어놓았다. -4%로 마무리하였지만 실리콘투, 씨앤씨인터내셔널처럼 하락폭이 심하지 않았다. 그 점도 좋은 점이라고 볼 수 있다. 5분 봉이 11시 이후 급격하게 무너지다가 8만 원선을 터치하고 살짝 되돌렸다. 다음에는 자석효과를 생각해서 8만 원에 매수를 걸어놔야겠다.

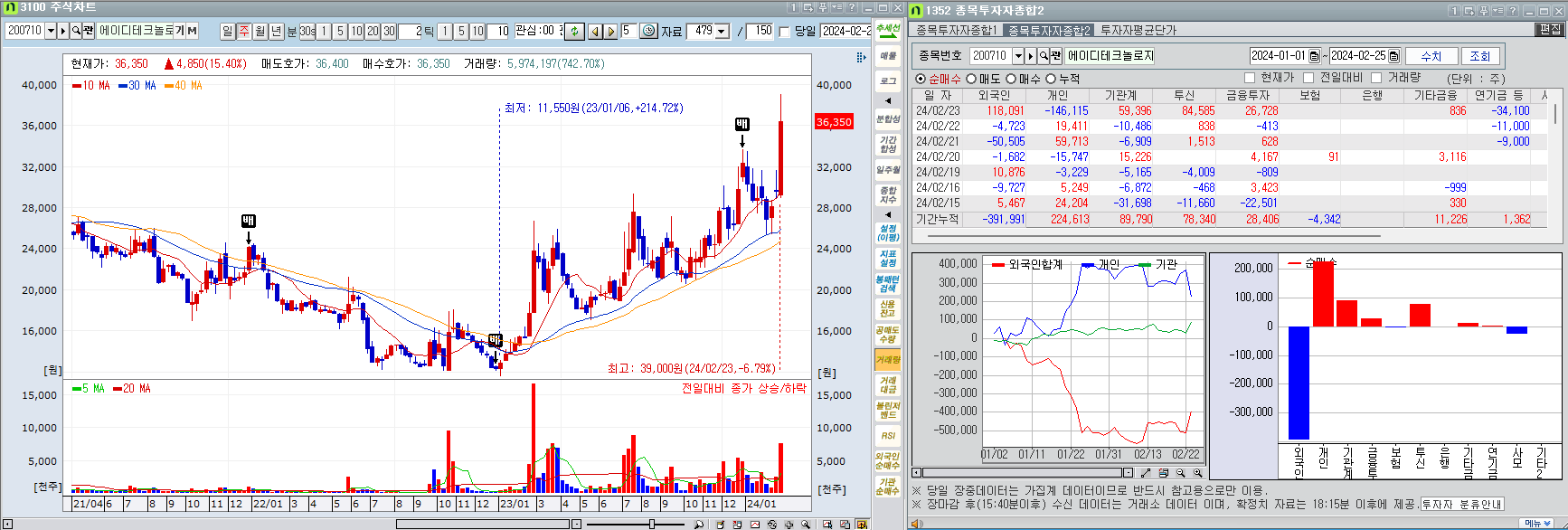

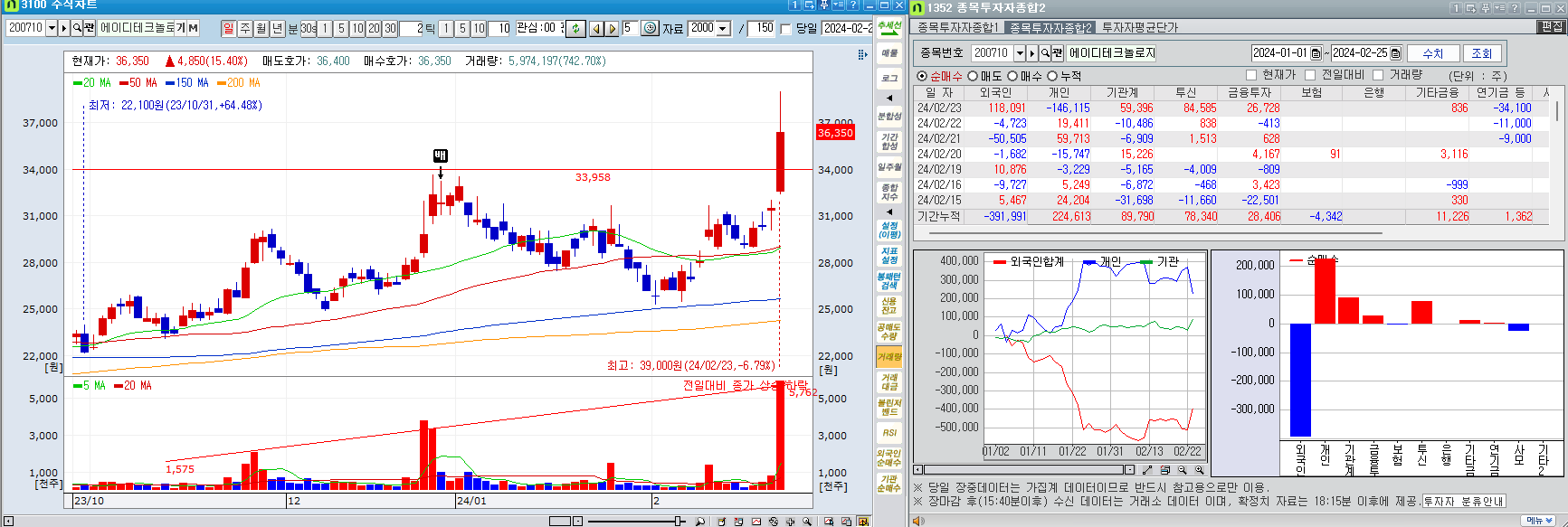

이수페타시스 : 상대적으로 견조한 흐름이다. 하지만 해당 시점에서 조정이 나온것은 약간 아쉽다. 돌파실패처럼 보이기 때문이다. 조정을 받더라도 구름 위에서 주가가 형성되어야 추후에도 가벼운 움직임을 보여줄 수 있다고 생각한다. 그래도 반도체 업종에선 좋은 차트이다. 수급도 좋고... 이렇게 보니 풀백자리를 보고 싶다. 손절까지 룸은 여유가 있다.

씨앤씨인터내셔널 : 코스메카코리아와 같은 논리로 매수를 걸어놨는데, 하락이 조금 더 빠르고 거쎘다. 먼저 체결되었으며 약간의 손실을 기록 중. 확실히 지수흐름과 반대로 하락을 지속하는 모습이 안 좋아 보인다. 거래량도 많다. 5일 이평선에 딱 닿아서 마감하였는데. 해당종목은 이전에 한번 7만 원 부근의 베이스에서 매수하였다가 지지부진해서 정리했는데 조금 매수가 빨랐다. 가장 좋은 매수 시점은 애매하다. 그때 당시에는 워낙 주도업종이 명확해서 해당 종목은 매력도가 낮았다. 무튼. 결론은 매도 거래량도 많았고 하루 흐름도 약했다. 더 지켜봐 줘야 하지만 아쉽다.

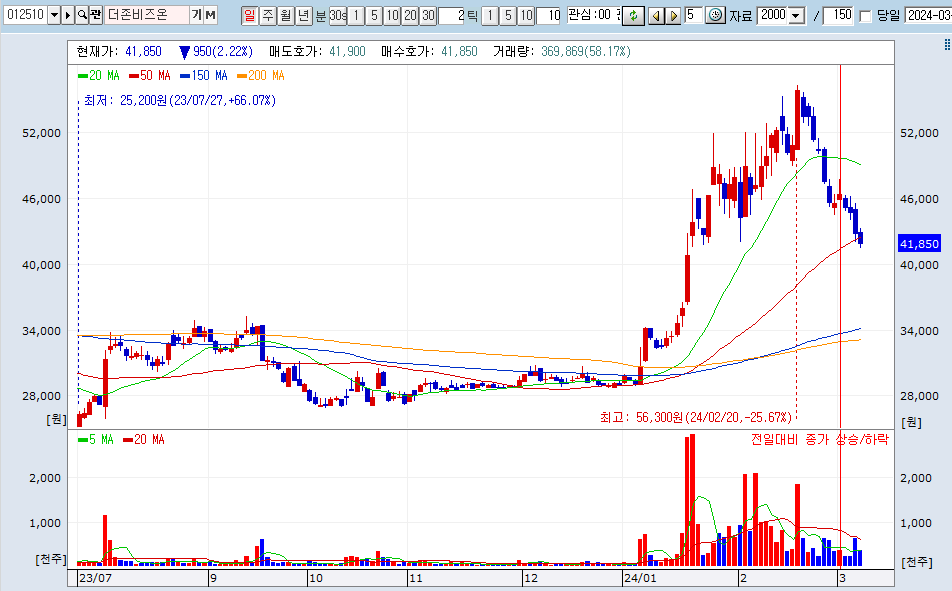

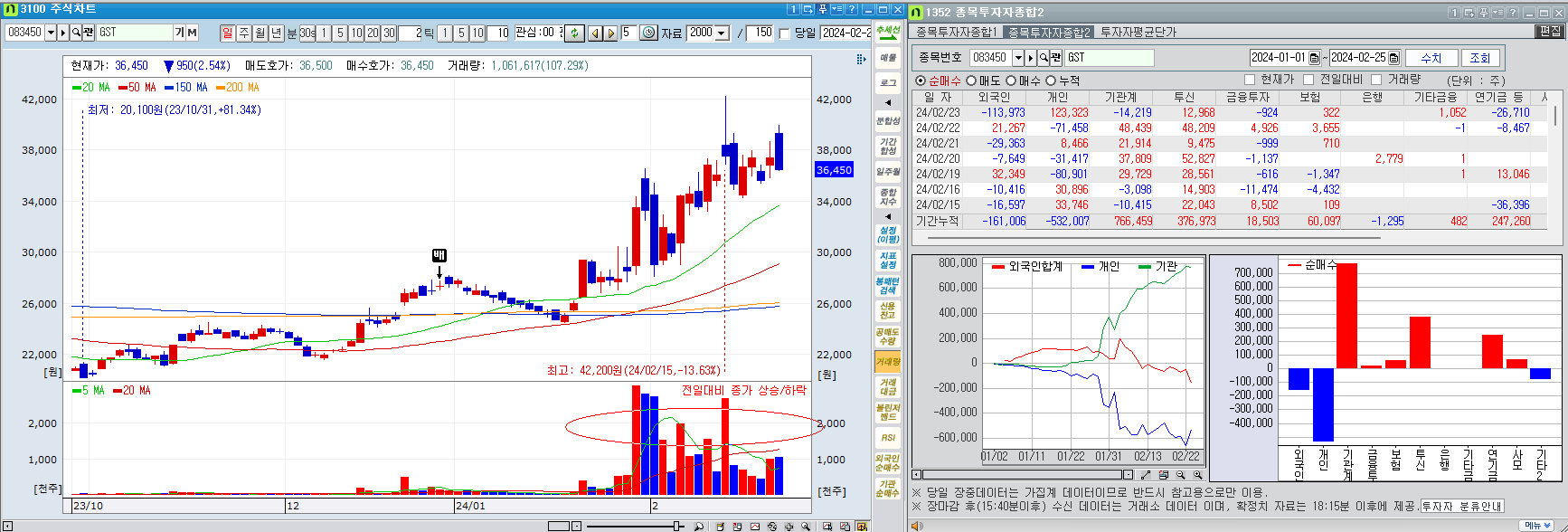

STX그린로지스 : 해당 종목은 이런 차트에서 조정이 나오더라도 결국 거래량이 강하게 나온 이후에는 돌파확률이 높았던 경험을 바탕으로 매수를 진행하였다. 15,000원 선에서 강한 지지가 며칠째 나오고 있는 모습이 좋고, 최근 해당 업종도 좋아서 매수하였다. 하루에 수익과 손실이 뒤집혔던 종목으로 풀백 매수도 끌리는 두 번째 종목이다. 시가총액이 너무 낮아 큰 비중을 담긴어려울 수 있고, 외국인이 매도포지션이고 개인 수급이 올리는 느낌이라 변동성도 심할 수 있기에 손절이 언제나와도 안 이상하기 때문에 풀백매도는 반려.

원익 QnC : 금일 흐름은 장 막바지에 빠지기는 했지만 방어력은 낫배드 같이 보인다. 거래량이 실린 돌파 이후에 베이스를 다지고 있어서 해당 베이스를 다지는 시간을 지켜볼 필요가 있다고 본다. 다행스럽게도 베이스라인이 살짝 무너지고 바로 되돌렸다. 손절라인은 전 고점이며 해당라인은 현재 형성되고 있는 베이스 하단이 깨지는 선이다. 기관이 주도.

피에스케이홀딩스 : 효자에서 금쪽이로 변모중인 종목. 50일선까지 룸이 딱 손절선정도로 보인다. 비중이 들어간 편이어서 큰 수익을 잠시 맛보았지만, 어느 순간 피에스케이보다 강도가 떨어지며 흐름이 안 좋게 바뀐 친구. 기관의 매도세가 유효하다.

제룡전기 : 돌파시 단기풀백자리에서 매수하였고, 수익을 아주 잠시 맛보았지만 하루에 10%가 빠지면서 손절라인과 악수하기 일보직전인 종목. 80,000원 라인을 꼭 지켜줬으면 좋겠다.

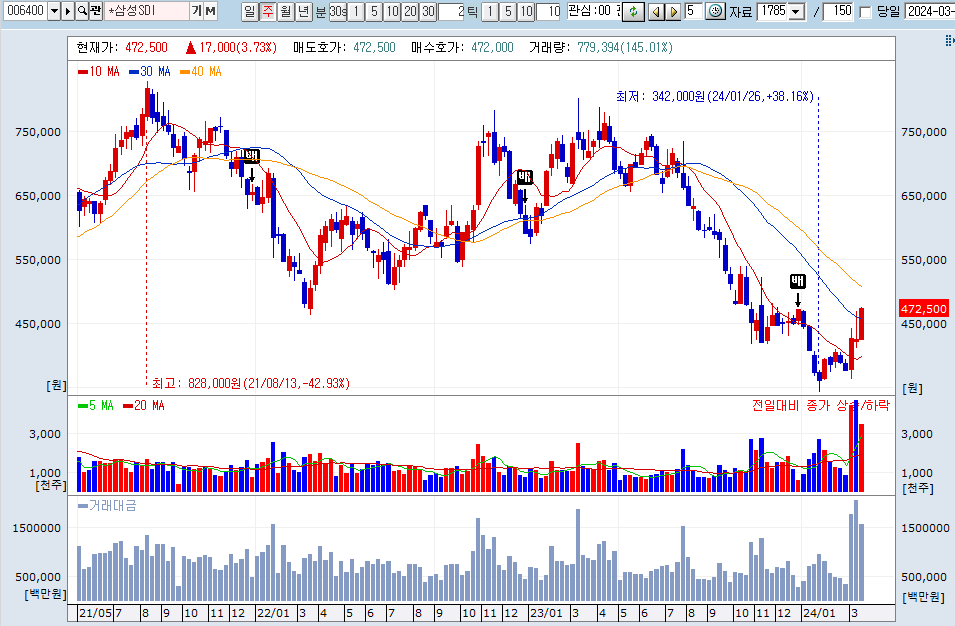

금일 아침 손절한 종목 : 빙그레, 농심

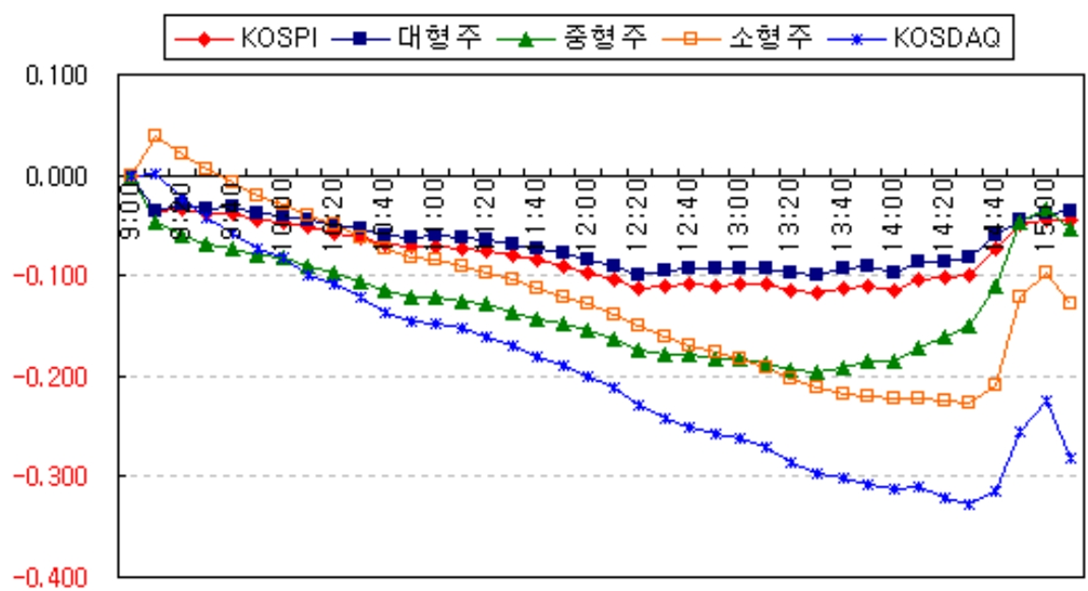

최근 주가 흐름이 상당히 안좋아졌으며 베이스라인이 붕괴되는 모습이 나와서 지켜보고 있었다. 손절라인에 오기 전에 손절을 하였는데, 근거는 09~10시가 나의 매도시간인데 그때에도 주가흐름이 안 좋았으며 해당 흐름이라면 오후에는 더 큰 하락이 나올 것으로 예상하여서 9시 30분 이전에 박스권라인에서 손절을 하였다. 운 좋게 손실이 커지는 것을 막았다.

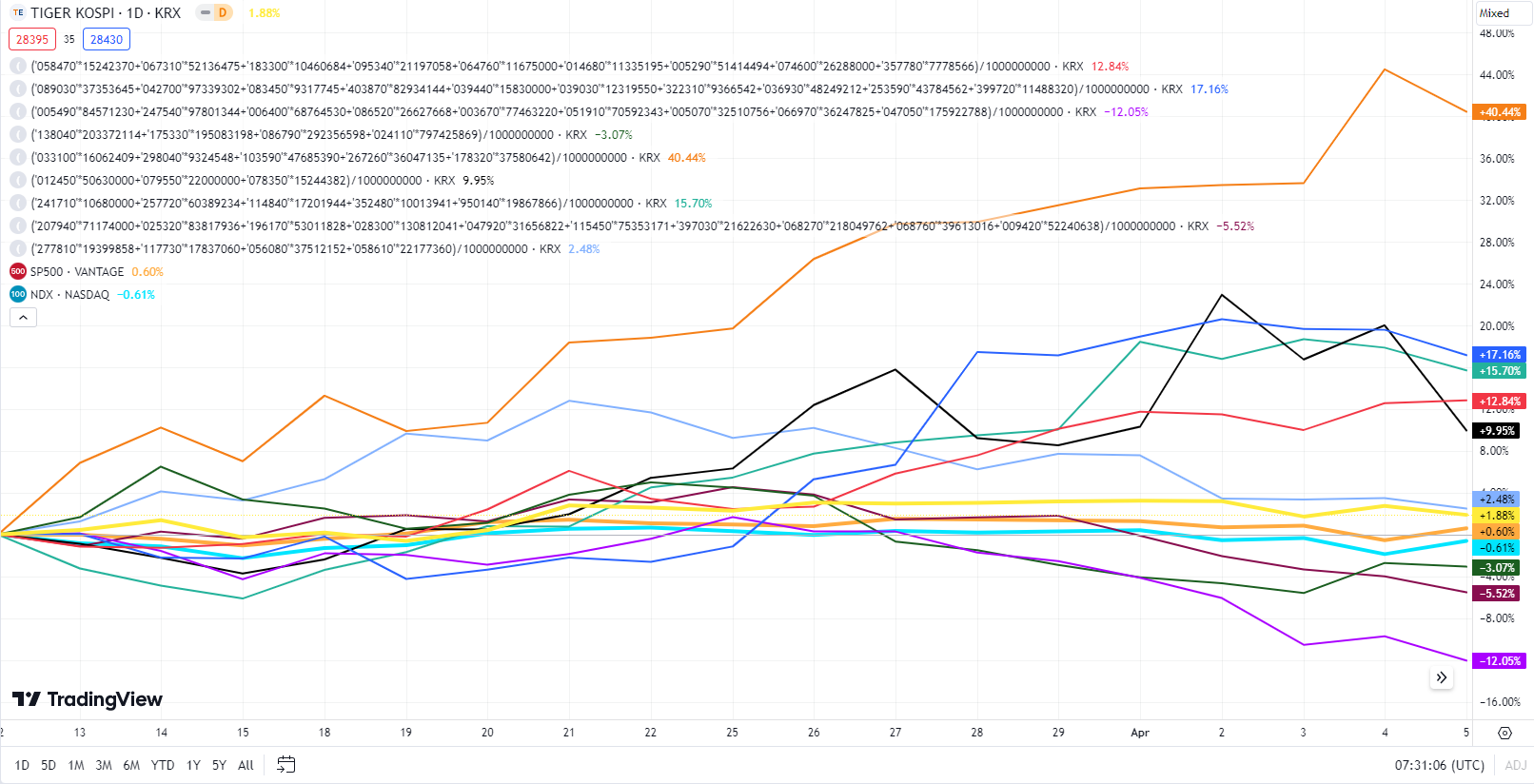

대응자체는 잘했다고 생각한다. 주도업종을 잘 모르지만 롱에 베팅하고자 ETF를 산 것, 이차전지 인버스를 분할매도하여 수익화 한것.

아쉬운 점은 기존 주도업종이 강하게 끌고나가지 못하고 변동성이 있는 상황에서 좀 급하게 매수한 것 아닌가? 라는 생각인데 이것은 추후 주가 향방에 의해 바뀔 수도 있는 부분.

내가 개선할 수 있는 것을 생각해보자면, 매수를 걸어놨는데 해당 매수라인이 생각보다는 높았던 것 같다. 낮잠자기전에 매수를 걸어놓을때에는 상당히 낮은라인에 걸어놓고 안걸리면 14시 이후에 흐름을 확인하고 매수하는 것이 유효할 것으로 보인다. 아예 저점 터치 매수를 노리는. 그리고 그 구간은 특정 의미있는 가격대에 수렴하게 되는 자석효과를 이용하여 가격 설정에 참고해야겠다.

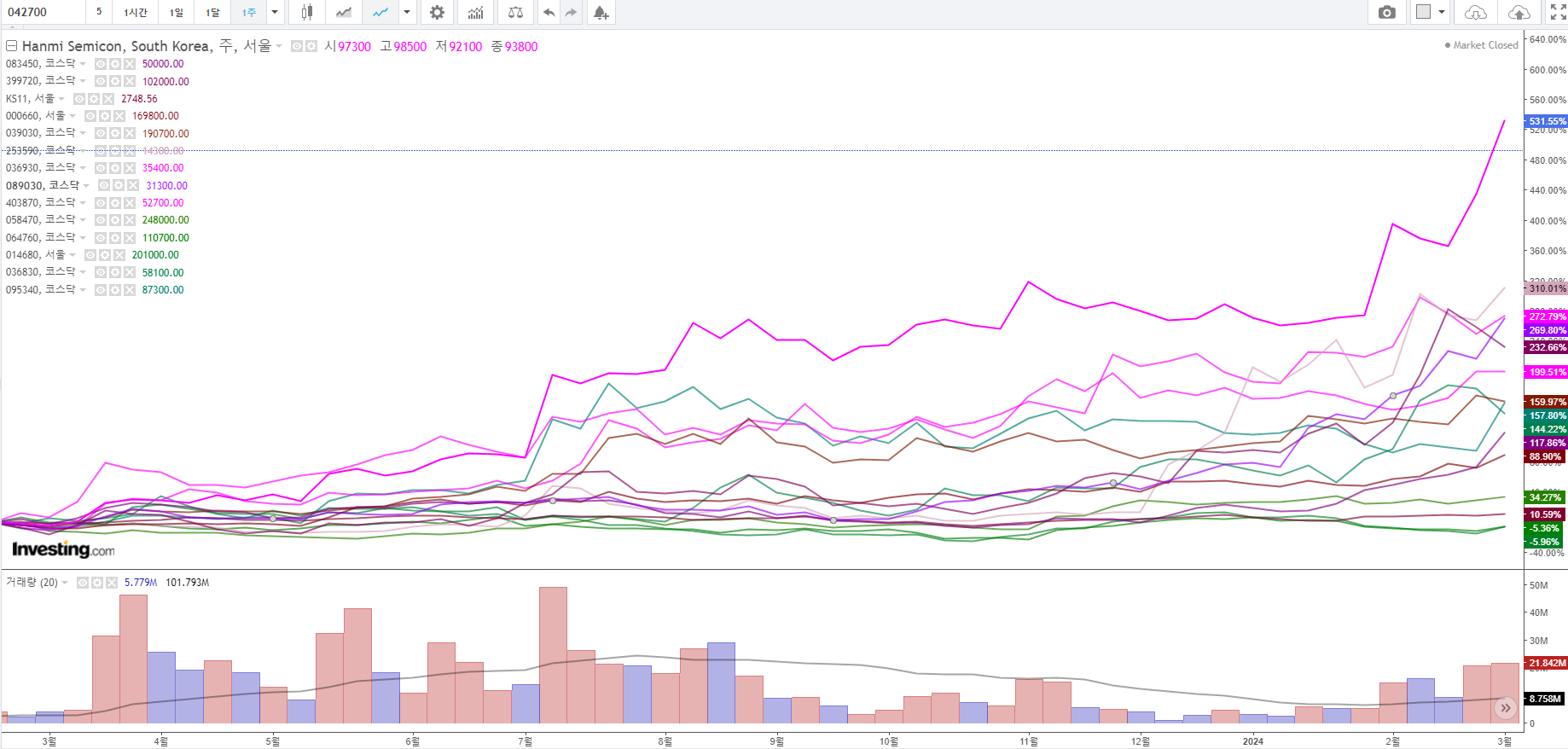

오늘 수급은 바이오, 게임, 2차전지 정도인데 2차전지는 논외로 하고 바이오와 게임주를 관찰할 예정이다. 좋게 보고 있는 종목을 보자. 바이오 ETF는 어느새 2단계 돌입. 오늘 유한양행의 돌파가 나올 수도 있다고 본다. 알테오젠도 좋다. 삼천당제약도 좋음. 차세대 주도업종은 바이오가 아닐까라는 생각도 드는데, 주도주는 현재기준으로는 이 세 종목이라고 본다. 다만 부담되는 것은 알테오젠을 제외한 종목을 개인수급이 주도하여서 변동성이 크기때문에 손절이 나갈수도 있다는 점이다. 실제로 알테오젠은 한번 털렸다. 해당 경험을 바탕으로 1/3씩 동일비중으로 매수하는 것이 유효할 수도 있겠다.

'주식투자 > 주식 투자 일기' 카테고리의 다른 글

| 24년 07월 01일 주식 투자 일기(1) (0) | 2024.07.01 |

|---|---|

| 24년 06월 16일 주식 투자 일기 (1) | 2024.06.16 |

| 24년 06월 04일 주식 투자 일기 (3) | 2024.06.04 |

| 24년 04월 13일 주식 투자 일기 (0) | 2024.04.13 |

| 24년 04월 06일 주식 투자 일기 (0) | 2024.04.06 |