23년 파이팅이다. 새해 목표를 써보면서 비전보드를 업데이트하고 아침에 읽고 나왔다. 보통 재테크 관련 영상을 보면서 운전을 하는데, 오늘은 조용하게 생각을 하면서 왔다.

나의 목표에 대한 확신이 있어야 목표를 달성할 수 있다. 그 확신은 근거 있는 행동등을 통해 생긴다. 재무적 자유를 향해 나가는 여정은 단기적인 노력으로 달성하기에는 적어도 내 방식에서 어느 정도 제약이 있다. 부를 증식하는 데에 있어서 흐름을 잘 타는 것이 중요하다는 생각이다.

대략적인 흐름의 청사진을 그려보았다. 그냥 끌어당김을 위한 나만의 시나리오를 짜본것이다. 대부분 틀리겠지만 이런 계획이 생기니 끌어당기는데 큰 도움이 된다.

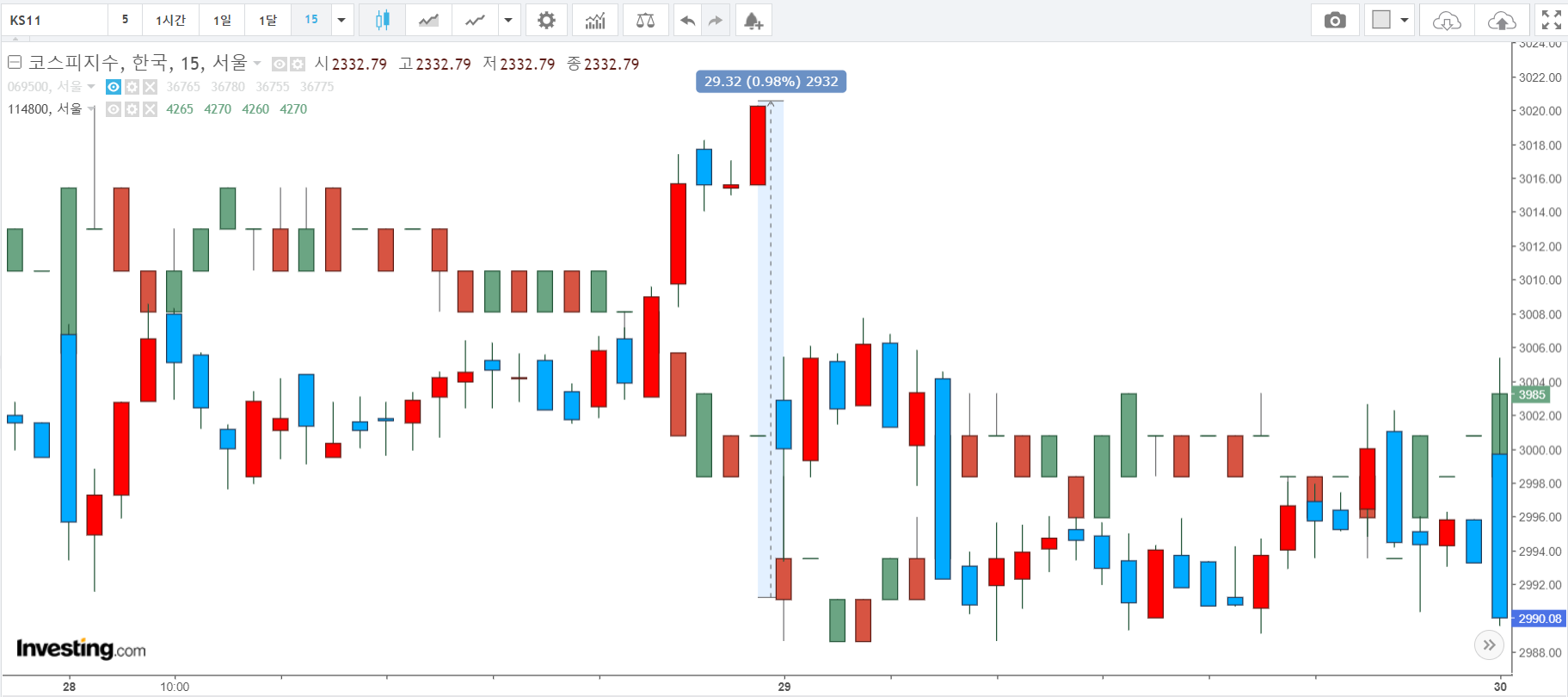

23년에는 주식이 어느정도 반등해줄 것으로 기대하지만, 상승기의 시작이라고 보기보다는 저점을 다지는 시기라고 생각한다. 일부 과도하게 상승하는 종목이 있다면 리밸런싱 하면서 23년 말은 연초보다 자산이 증가할 것을 기대한다. 우리 금융지주를 스윙매매로 대응할 것이며, 이는 나와 굉장히 성향이 잘 맞을 것으로 기대된다. 부동산은 위축될 것이며 미분양이 증가할 것이다. 이럴 때 부동산 강의를 들으며 부동산에 대한 지식을 쌓아나갈 것이다.

빠르면 23년, 통계적으로 24년 가상자산의 상승기가 올 것으로 기대한다. 이때 금리가 하락하면서 자산시장의 훈풍을 기대한다. 이때가 나의 자산이 크게 불어나는 시발점이라고 본다. 23년이면 50,000ADA와 약간의 BTC가 생기고 원숭이사회 스테이킹을 통한 ADA가 매일 들어온다. 전고점인 3,000원에서는 1.5억이며 최고점에서는 5~6,000원까지 상승이 나올지도 모른다. BTC 기준으로는 1억 원을 돌파할지도 모른다. 가상자산의 상승기는 1년 정도 지속되고, 폭등 기는 3~6개월 정도 진행될 것으로 기대한다. 상승기의 마지막에는 거래량이 터지면서, 주변과 미디어에서 암호자산을 이야기한다. 차트에서 가장 의미적인 구간은 M자를 그리는 것인데 두 번째 고점이 전고점을 뚫지 못하면서 상승기가 종료될 것이라고 본다. 그때부터 반등과 하락이 반복되겠지만 하락이 우세하며 나는 분할매도를 하다가 M자 구간에서 전부매도를 통해 대응하고 약 2년 이상은 암호자산에 투자하지 않을 생각이다. 하지만 계속되는 시장의 발전을 따라가기 위해서 NFT는 최대한 매도하지 않고 그곳에서 나오는 ADA를 통하여 시장의 흐름을 파악하는 정도로 약간의 비중만 암호자산으로 유지하는 전략으로 대응할 것이다. NFT에서 계속 나오는 코인흐름을 상승기에 지속적으로 현금화하는 것이 핵심대응전략이다. 이때 나의 자산은 5~6억원 이상을 달성할 것이다.

25~26년은 보수정권 말기이다. 우연인지는 몰라도 진보정권에서 부동산 가격이 크게 올랐다. 보수정권에서는 집값이 크게 오르지 않았다. 닭이 먼저인지 달걀이 먼저인지는 모른다. 무튼 이 시기에는 암호자산을 현금화한 것을 바탕으로 부동산을 매수할 계획이다. 아파트 약 3채 정도에 갭투자를 하여서 보유할 예정이다. 좋은 물건이 나올 때마다, 좋은 입지 위주로 매수할 것이다. 또 이때는 현재보다는 금리가 낮을 것으로 기대하고 유동성이 높을 것으로 기대하기 때문에 공모주 투자가 다시 수익률이 높아질 수 있다고 본다. 부동산 매물이 없다면 공모주투자를 통해 수익을 올린다. 이 기간에서 핵심은 낮은 금리와 부동산투자이다. 그리고 낮은 금리와 동행하는 것은 (고정금리를 이용한) 레버리지 투자이다. 이때 나의 자산은 부채를 포함해서 18억원 부채를 제외하고 약 7억 원할 것이다. 5억 원짜리 주택 3채, 자본 1억 원씩

그리고 27년~30년 정권이 바뀌는 것을 가정하고 부동산 상승흐름이 조금씩 올 것으로 기대한다. 정권 혹은 정책이 바뀌지 않는다면 부동산의 큰 상승은 어렵겠지만, 유동성이 현재보다는 확대될 것이므로 부동산가격은 긍정적이지 않을까. 분명 최저점 근단에서는 인구문제로 떠들겠지만, 나는 가격에 따른 해석보다는 사람의 심리와 경제변화에 따른 사이클을 더 신뢰한다. 부동산 상승기에는 호가를 높여서 자가를 제외하고는 몇 년에 걸쳐 부동산을 매도할 계획이다. 이 사이기간인 28년~29년에는 또다시 암호자산 상승기가 기대가 되는데, 27년부터 분할매도로 아주 소량투자를 하고, 자동으로 나오는 코인흐름으로 수량을 쌓았다가 다시 상승기에 매도하는 전략을 구사할 예정이다. 이때 자산은 24억 정도를 달성할 것이다.

움직임은 코인이 가장 빠르고 그다음 주식, 그 다음 부동산이다. 30년에 코인이 하락하면 자산의 하락기가 시작될 수 있다. 다시 금리가 크게 오르면서 31년에 주식이 하락하고 그 다음 천천히 다시 부동산 하락기가 시작될지도 모른다. 약 10년 후 2032~2033년 그때가 또 지금과 유사한 흐름이라면 코인과 함께 주식과 부동산을 정리하여 현금비중을 높여놔야 한다. 그리고 위의 시나리오를 통해 내가 큰 부를 이루었다면 이와 같이 대응하면 되겠다. 이때 나의 자산은

'주식투자 > 주식 투자 일기' 카테고리의 다른 글

| 23년 01월 08일 투자전략 다듬기, 나만의 무기를 만들고 있다. (0) | 2023.01.08 |

|---|---|

| 23년 01월 03일 비관속에서 탐욕을 부려본다. (0) | 2023.01.03 |

| 22년 12월 24일 대중들의 단기적인 기억력과 기회 (0) | 2022.12.24 |

| 22년 12월 20일 종목의 우선순위를 정하는 것 (0) | 2022.12.20 |

| 22년 12월 11일 약간의 훈풍 (0) | 2022.12.11 |