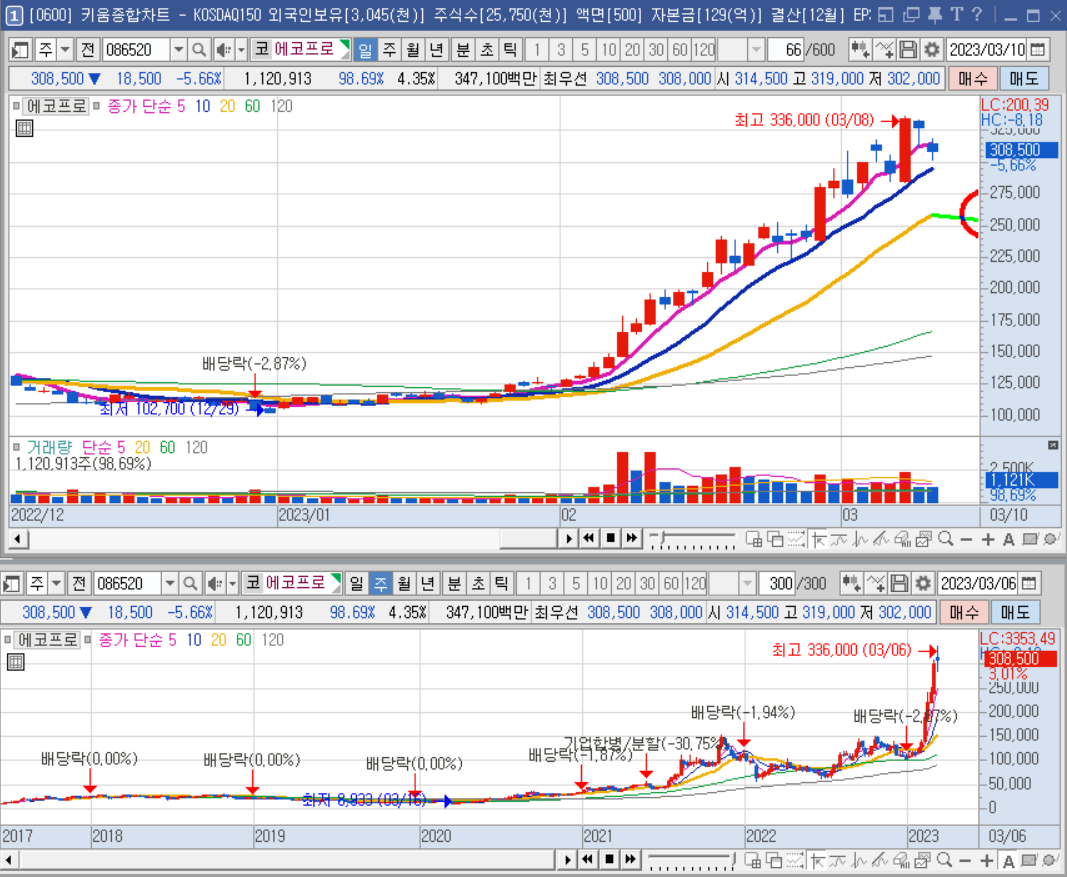

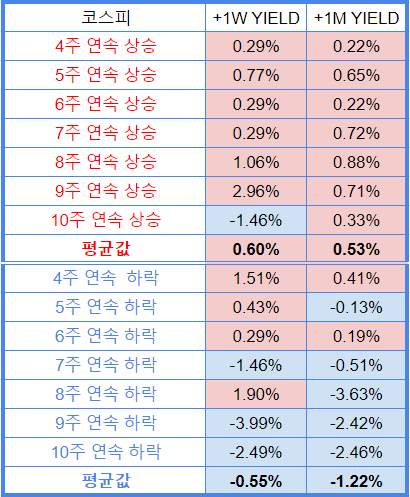

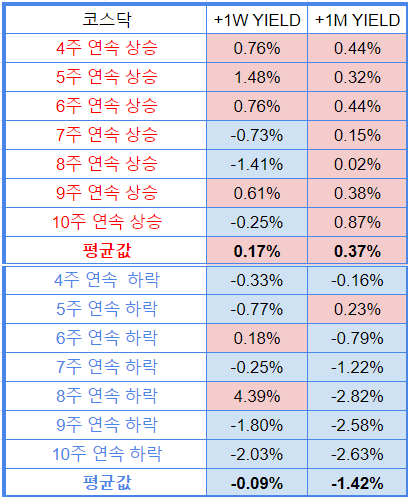

적당히 뜨거울 때 공매도와 인버스투자를 해놓았다. 우연히 장이 크게 하락하였는데 심리가 굉장히 좋다. 오늘 인버스를 절반정도 익절하고 빠르게 팅크웨어에 물을 탔는데 너무 빠르게 현금을 썼나... 싶다.

최저점을 찍는데 참지를 못하겠더라. 며칠 전에 글 쓸 때에는 추세전환을 보고 투자하자고 해놓고서는 쉽지가 않다. 내일 장은 나쁘지는 않을 것 같은데, 오늘 물탄 것들은 짧게 보면서 현금을 늘릴까 고민도 된다. 너무 단타쟁이가 되는 것 같긴 한데... 팅크웨어 참 소외받았다. 자꾸 정이 간다.

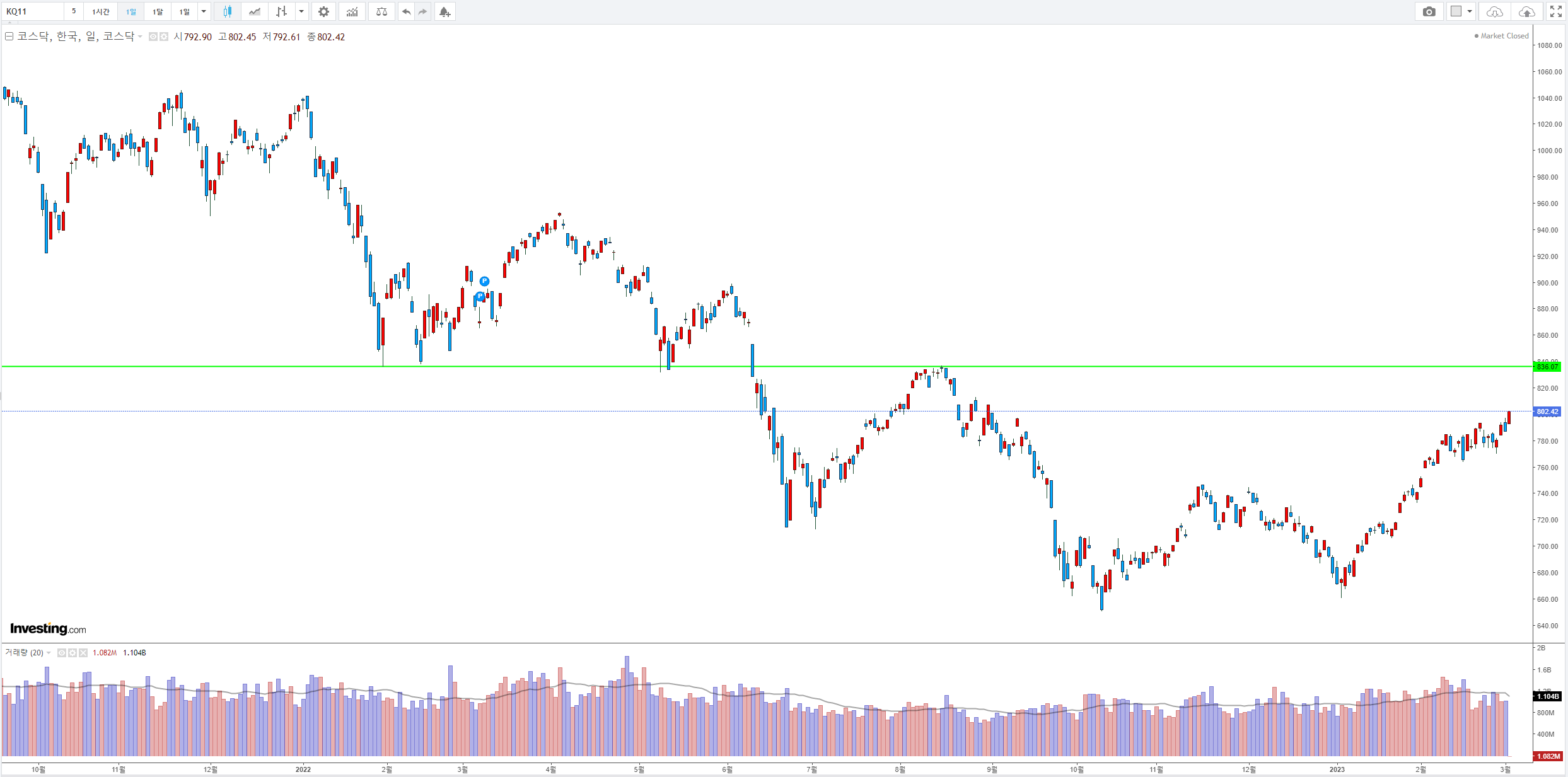

앵간한 과열이 느껴지면 인버스와 공매도로 헷징하는 전략이 너무 괜찮은 것 같다. 다만, 공매도와 인버스는 목적이 아니라 수단정도로 생각해야된다. 인버스 매수 시점은 800~850이였고 목표지수는 750이였는데... 앞으로 어떻게 대응해야할지 모르겠다. 현재 지수가 높은 이유는 몇 개 종목의 비이성적인 급등때문이라고 생각 중이다. 소외된 종목들은 최저가를 기록중이다. 온도차가 상당하다.

박세익 전무님은 이번 사건을 롱텀캐피털 사건과 비교하시던데 챗GPT에게 물어봤다. 경험이 짧아 롱텀캐피털사건은 잘 몰랐다. 책에서도 잘 못 봤던 것 같다.

롱텀 캐피털 매니지먼트(LTCM)는 노벨 경제학상을 수상한 두 명의 경제학자를 포함한 금융 전문가 그룹이 1994년에 설립한 헤지펀드입니다. 이 펀드는 복잡한 수학적 모델을 사용하여 시장의 비효율성을 활용하여 높은 투자 수익을 창출하도록 설계되었습니다.

초기에 LTCM은 매우 성공적이었으며, 주요 은행과 부유한 개인을 포함한 투자자들은 상당한 투자 수익을 거두었습니다. 그러나 1998년 러시아의 금융 위기와 글로벌 금융 시장의 혼란을 야기한 일련의 시장 이벤트로 인해 펀드는 상당한 손실을 경험하기 시작했습니다.

손실 규모가 너무 커서 전체 금융 시스템을 불안정하게 만들 위험이 있었으며, 많은 주요 금융 기관이 LTCM에 투자하여 손실에 노출되었습니다. 이에 따라 뉴욕 연방준비은행은 은행 및 금융기관 컨소시엄을 구성하여 펀드 안정화를 위해 36억 달러 규모의 구제금융을 제공하는 등 LTCM에 대한 구제금융을 조율했습니다.

LTCM 위기는 고수익을 창출하기 위해 복잡한 금융 모델을 사용하는 데 내재된 위험을 보여주고 글로벌 금융 시스템의 상호 연결성을 강조했다는 점에서 금융 역사상 중요한 사건이었습니다. 또한 금융 산업에 대한 규제를 강화하고 금융 시스템에서 헤지펀드의 역할을 재평가해야 한다는 요구로 이어졌습니다.

롱텀 캐피털 매니지먼트(LTCM) 사태 이후, 투자자들이 펀드의 거의 붕괴에 가까운 파산과 광범위한 금융 시스템에 대한 잠재적 위험의 의미에 대해 고민하면서 주식 시장은 변동성과 불확실성의 시기를 경험했습니다.

1998년 9월 LTCM 위기 직후 글로벌 주식 시장은 다우존스 산업평균지수가 하루 만에 500포인트 이상 하락하는 등 큰 폭의 하락을 경험했습니다. 그러나 시장은 결국 안정되었고 많은 투자자들은 이 위기를 금융 시스템에 대한 시스템적 위험이 아닌 개별적인 사건으로 간주하기 시작했습니다.

장기적으로 볼 때 LTCM 위기가 주식 시장에 미친 영향은 상대적으로 제한적이었습니다. 이 위기는 금융 산업에 큰 영향을 미쳤고 헤지펀드 및 기타 금융 기관에 대한 규제 강화 요구로 이어졌지만, 경제 전반은 비교적 안정적으로 유지되었습니다.

실제로 주식 시장은 1990년대 후반과 2000년대 초반에 걸쳐 상당한 성장세를 이어갔으며, S&P 500 및 나스닥 종합지수와 같은 주요 지수는 사상 최고치를 경신했습니다. 이 기간 동안 시장의 성장에 기여한 다른 요인들도 있었지만, 장기적으로 볼 때 LTCM 위기가 주가에 미친 영향은 상대적으로 미미했습니다.

장기 자본 관리(LTCM)가 주식 시장에 미친 영향은 주로 간접적이었지만 상당했습니다. 1998년 이 펀드의 거의 붕괴에 가까운 손실은 금융 시스템 전반에 파급 효과를 일으켰고, 금융 시장과 기관에 대한 신뢰가 광범위하게 상실되었습니다.

투자자들이 LTCM의 손실 규모를 알게 되면서 글로벌 주식 시장, 특히 미국에서 급격한 매도세가 발생했습니다. 다우존스 산업평균지수는 하루 만에 500포인트 이상 하락했고, 다른 주식 시장 지수들도 큰 폭으로 하락했습니다.

주식 시장에 미치는 영향 외에도 LTCM 사태는 금융 시스템에 더 광범위한 영향을 미쳤습니다. 이 펀드의 실패는 복잡한 금융 모델 사용과 관련된 위험을 보여주었고, 주요 금융 기관이 LTCM의 손실에 노출되면서 대규모 금융 전염의 가능성을 부각시켰습니다.

이 위기는 궁극적으로 연방준비제도이사회와 기타 금융 규제 당국의 공동 대응으로 이어져 금융 시스템을 안정시키고 더 큰 경제 붕괴를 막는 데 도움이 되었습니다. 그러나 LTCM 위기는 금융 레버리지의 위험성, 리스크 관리의 중요성, 금융 시스템의 시스템적 위험 가능성에 대한 경각심을 일깨워주는 사례로 남아 있습니다.

리먼 브라더스와 롱텀 캐피털 매니지먼트(LTCM)는 모두 전 세계 금융 시스템에 큰 영향을 미친 유명한 금융 회사였습니다. 그러나 두 회사와 실패한 회사 사이에는 몇 가지 주요 차이점이 있습니다.

비즈니스 모델: 리먼 브라더스는 증권 인수, 거래, 다양한 금융 서비스 제공 등 광범위한 금융 활동을 하는 대형 투자 은행이었습니다. 반면, LTCM은 복잡한 수학적 모델을 사용하여 투자 수익을 창출하는 헤지 펀드였습니다.

실패의 원인: 2008년 리먼 브라더스의 실패는 주로 서브프라임 모기지 투자에 대한 노출로 인해 상당한 손실이 발생하고 투자자와 거래 상대방 간의 신뢰가 부족해졌기 때문입니다. 이와는 대조적으로 1998년 LTCM의 거의 붕괴에 가까운 파산은 일련의 시장 이벤트로 인해 펀드에 상당한 손실을 초래한 것이 원인이었습니다.

영향의 규모: LTCM의 실패는 금융 시스템에 중대한 영향을 미쳤지만 전반적인 영향은 상대적으로 제한적이었습니다. 반면, 2008년 리먼 브라더스의 실패는 훨씬 더 광범위한 영향을 미쳐 금융 시장과 기관에 대한 신뢰가 광범위하게 상실되고 글로벌 금융 위기를 촉발했습니다.

규제 대응: 리먼 브라더스와 LTCM의 실패에 대한 규제 당국의 대응도 달랐습니다. LTCM의 경우, 연방준비제도이사회와 다른 규제 당국은 더 큰 금융 붕괴를 막기 위해 공동으로 구제금융을 제공했습니다. 그러나 리먼 브라더스의 경우 구제 금융을 제공하지 않기로 결정했고, 일부 전문가들은 이것이 이후 금융 위기의 심각성을 키웠다고 생각합니다.

요약하면, 리먼 브라더스와 LTCM은 모두 유명한 실패를 경험했지만 비즈니스 모델, 실패의 원인, 영향의 규모, 규제 대응 등 두 회사 간에는 몇 가지 주요 차이점이 있었습니다.

'주식투자 > 주식 투자 일기' 카테고리의 다른 글

| 23년 03월 24일 절대 악이 있을까? (0) | 2023.03.24 |

|---|---|

| 한솔케미칼 뉴스정리하기 (1) | 2023.03.16 |

| 23년 03월 12일 안 좋은 소식들의 연속, 기회가 올 것인가? (0) | 2023.03.12 |

| 23년 03월 04일 진화일까 변절일까 (0) | 2023.03.04 |

| 23년 02월 26일 새로운 무기 '공매도' 를 준비 중 (1) | 2023.02.26 |