24일 계좌 정리를 해보았다. 시간은 지나고 월급이 들어와도 계좌의 하락이 더 커서 전달 대비 총자산이 약 -10% 정도 줄어들었다. 자산배분 계좌도 약 -7~10%의 손실을 보고 있다.

놀부 계산법으로 모든 자산을 합쳐서 몇 달 동안 큰 거 한 장정도가 쪼그라들었다는 것을 참 허망하고 아쉽기도 했다. 정리를 안 하는 것이 정신건강에 좋을지도 모르겠다.

오늘 2300pt가 되면 남은 현금을 모두 쓰고 들어오는 월급도 집행하는 계획이였는데, 반등을 크게 하여 대응하지 못하였다. 계좌가 그나마 올라주니 다행이기도 하다.

이래나 저래나 단단해지는 시기이다. 계좌를 매달 정리하면서 요한달이 가장 큰 하락을 맞이한 것 같다. 뭐 2~3년 후를 보면 지금 매집이 큰 자양분이 될 것이라고 믿는다.

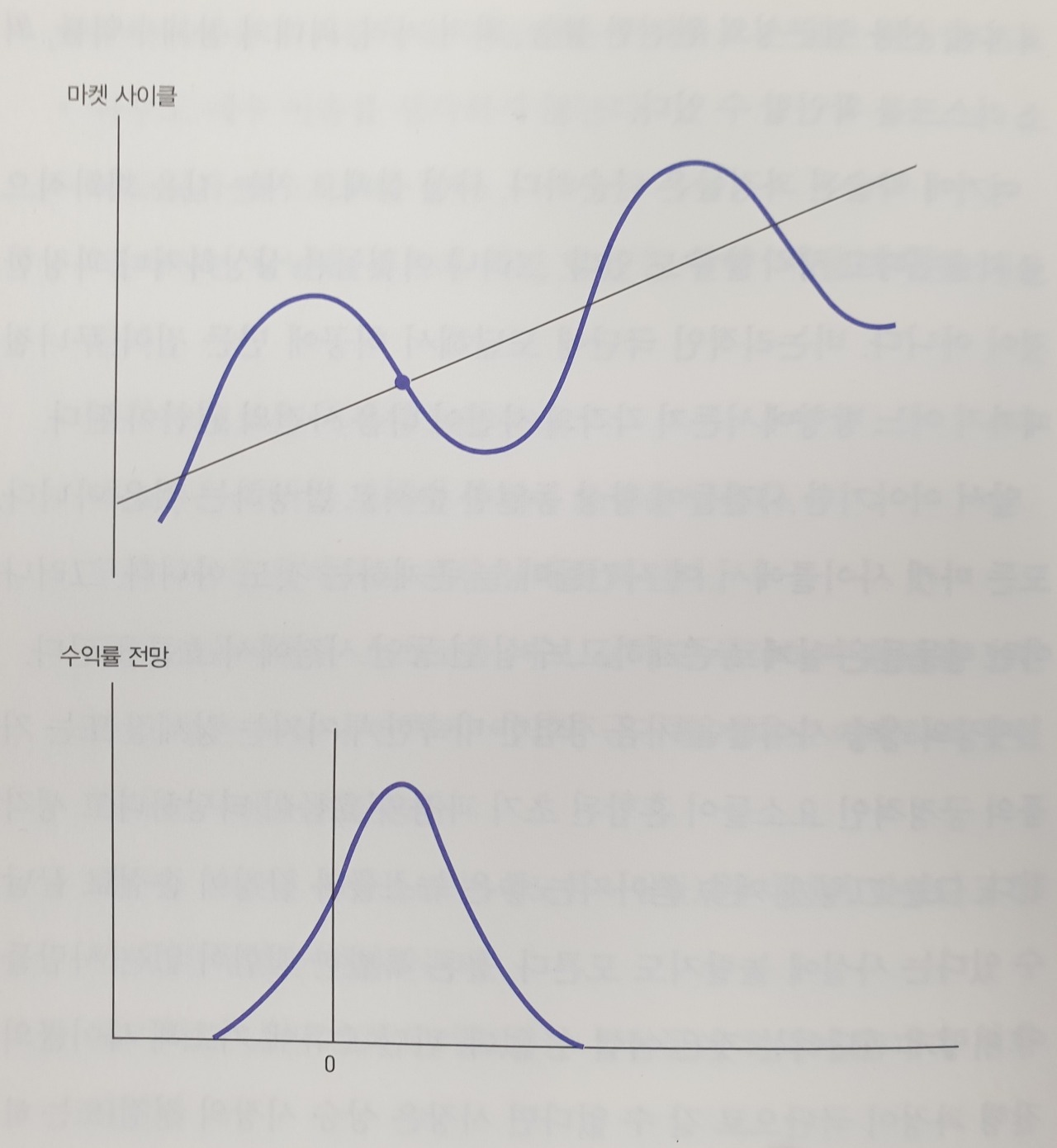

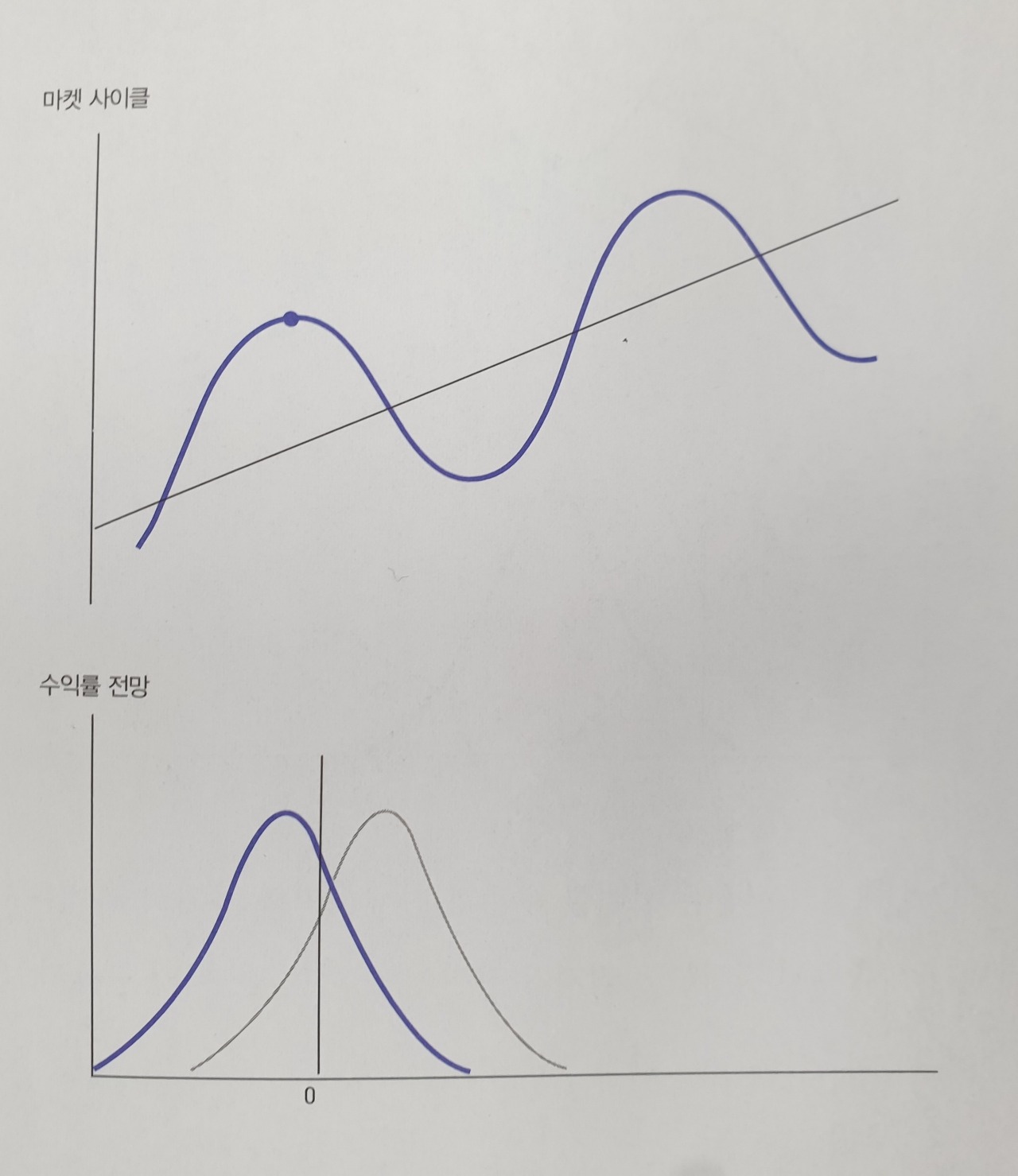

무튼... 아쉬운 마음을 뒤로하고 추가하락할때마다 나는 칼날을 잡아야지. 오히려 반등 때 사는 게 나는 더 어렵다. 오늘만 해도 찐 반등인지 데드 캣 바운스인지 모르겠다. 그럼 갈팡질팡하게 되더라.... 정답은 무릎에 사는 것이겠지만 난 나만의 하단을 잡아놓고 특정 시점마다 매수하는 게 잘 맞는 거 같다고 본다.

무튼... 레버리지는 털려나가고 많은 사람들이 손실보고 있는 구간에서 어느순간 하락이 무뎌지기도 하고... 총 정리해보니 놀랍기도 해서 별로 쓸 말은 없지만, 작성하는 일기

매력적인 종목은 상당히 많아지긴 했다.

팅크웨어 시총이 1,300억이다. 올해 매출은 2,500억 예상한다. 서진시스템의 시총은 5,600억이다. 올해 매출은 9,000억 이상 예상한다. CB를 고려하여도 싸다. 특히 팅크가 더 매력적인 가격으로 내려왔다고 본다. 아톤은 PER 10 정도이다. 7월 내로 무상증자 이슈도 있다. 켐트로닉스도... 말할 필요가 없지.

배당주도 배당수준이 굉장히 매력적이다. 다만 배당주는 상대적 하락폭이 작다.

만약 반등이 나오고 박스권 장세가 지속된다면 가장 좋은 시나리오는 낙폭과대주에서 큰 상승이 나와주어 배당주가 바닥을 다질 때 매집하는 그림이라고 본다. 무튼 상승해서 한숨 돌리면서도 아쉬운 마음이 드는 ㅋㅋㅋ 껄무새의 일기

'주식투자 > 주식 투자 일기' 카테고리의 다른 글

| 22년 07월 15일 상승장의 기억 (0) | 2022.07.15 |

|---|---|

| 22년 07월 10일 반등, 현금 만들 기회? 혹은 저점매수의 기회 (0) | 2022.07.10 |

| 22년 06월 20일 '떨어지는 칼날을 잡으려 하지말라'는 말이 '저점매수'를 대신한다. (1) | 2022.06.20 |

| 22년 06월 17일 하워드막스 체크리스트 (0) | 2022.06.17 |

| 22년 06월 13일 하루동안 큰 하락 (0) | 2022.06.13 |