1. 원달러 환율 : 박스권 상단에 위치하였던 환율이 상방으로 돌파하였음. 원유가 상승, 인플레 등등 여러 이슈가 있지만 결과적으로 상방을 돌파하였음. 1,400원까지는 열어두었는데 정말 찍을지는 몰랐다. 참 변동성도 크고 어려운 장이다. 일단 하단 1,360원.

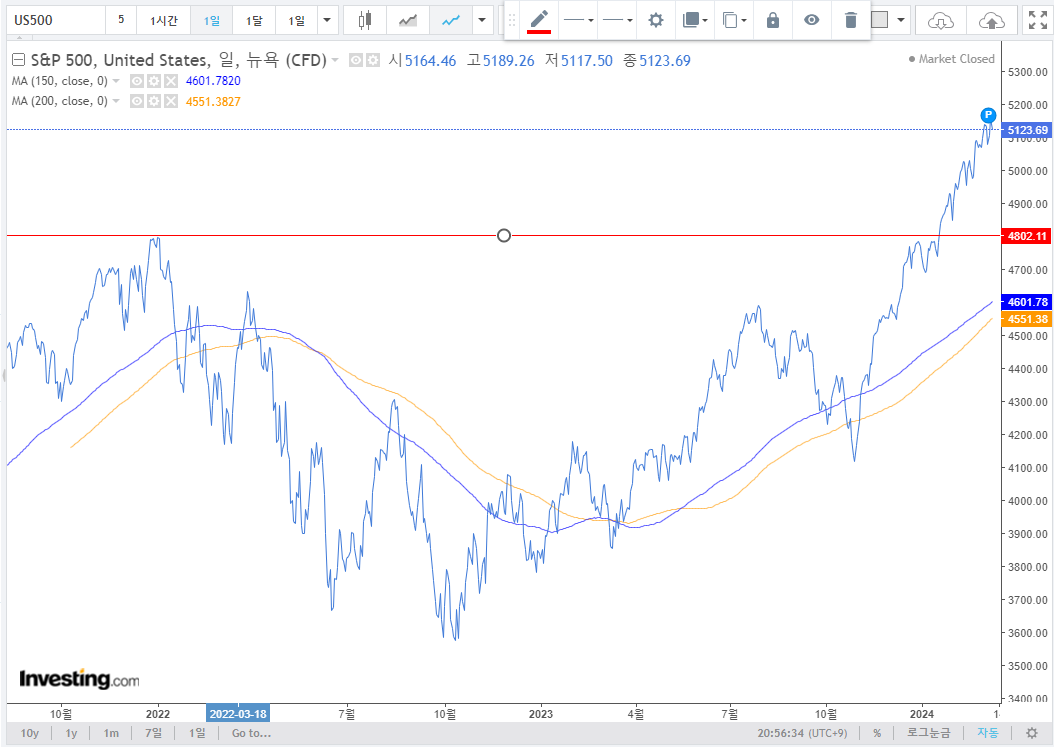

2. S&P 500, 나스닥 100 : 조정이 나올만한 자리에서 조정이 나왔음. 전고점까지는 아직 많은 룸이 약 3% 정도로 남아있긴 함. 현재 생각하는 적당한 케이스는 횡보가 계속되면 이보다 살짝 위에 이평선이 위치하게 되고 그 위에서 지지를 받을 가능성이 높다고 생각. 러셀지수는 2단계 돌파하였다가 현재 조정받아서 1단계 고점에 위치하고 있음. 현재위치에서 더 하락한다면 다시 1단계로 분류해야 할 수도 있다.

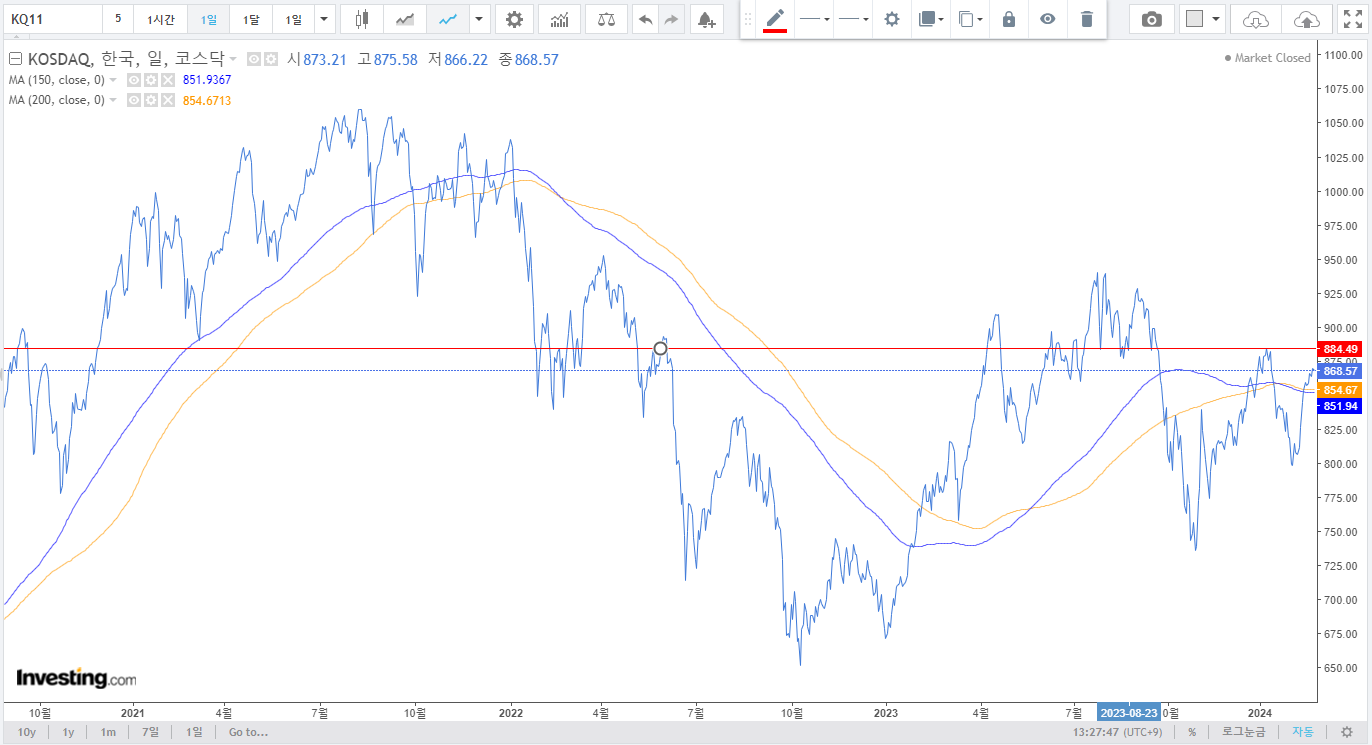

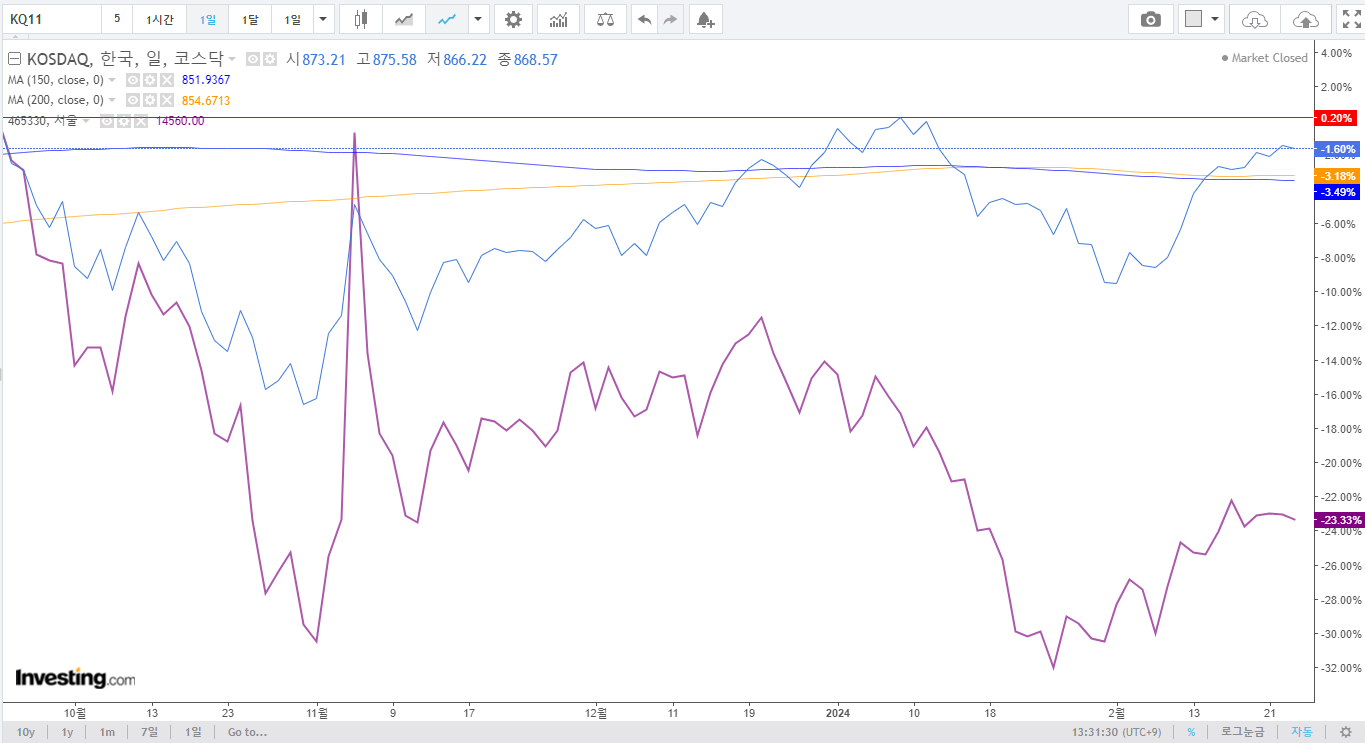

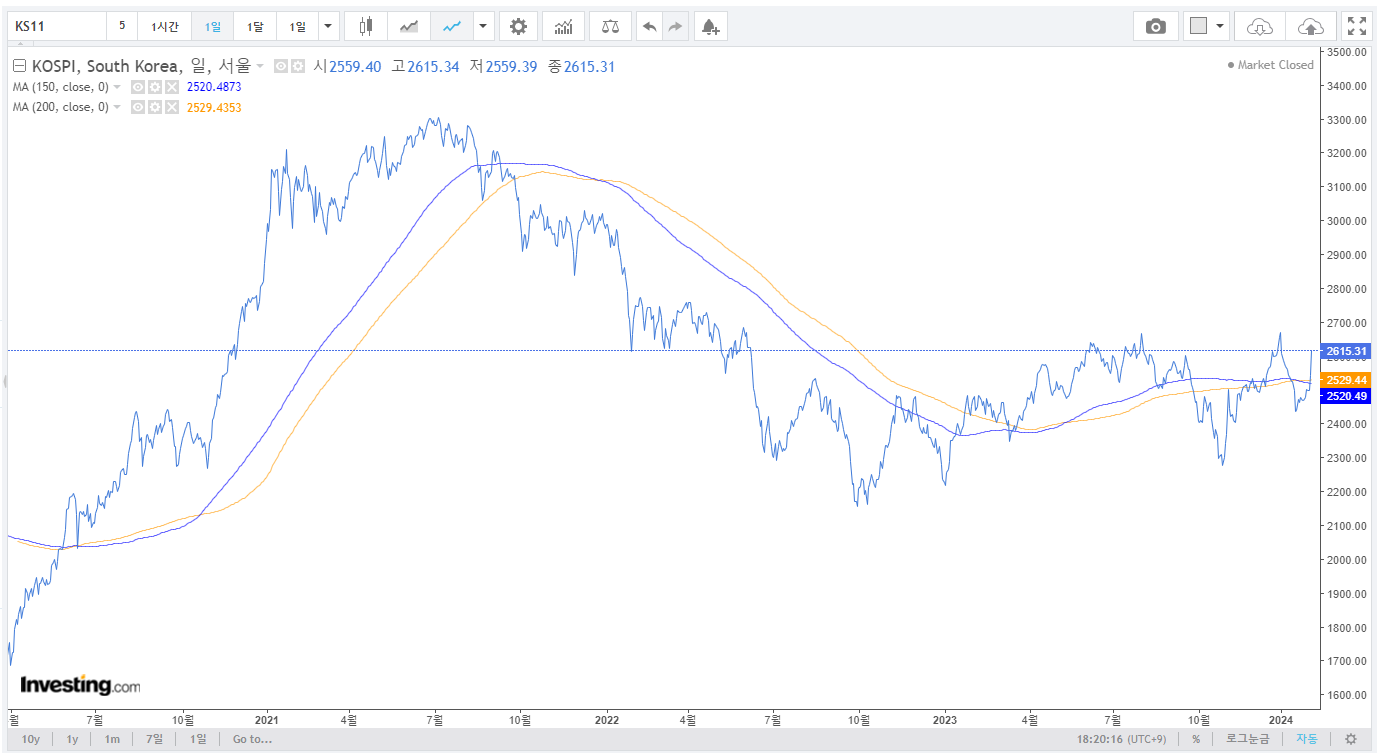

3. 코스피, 코스닥 : 코스피는 2,700pt -> 2,600pt 지지라인으로 봤는데 2,600pt 보다 약간 더 하락하였다. 2단계 돌파 후 매물벽이 어느 정도 있는 위치로 우연히 매크로와 맞물려서 베이스를 다지는 것처럼 보임. 매크로는 우호적이지 않은 상황이지만, 이평선 근처로 왔으며 2,500pt가 강한 저항선이라고 보고 약 -1.5%. 코스닥의 경우는 생각했던 대로 흘러왔음. 900pt 이상 매물이 많은 상황에서 돌파동력이 보이지 않았기 때문. 현재라인에서 지지를 받거나 800pt 지지를 받는 시나리오로 대응가능. -5% 정도 남았는데, 이평선에 걸려있어서 방향은 보면서 대응해야 할 듯.

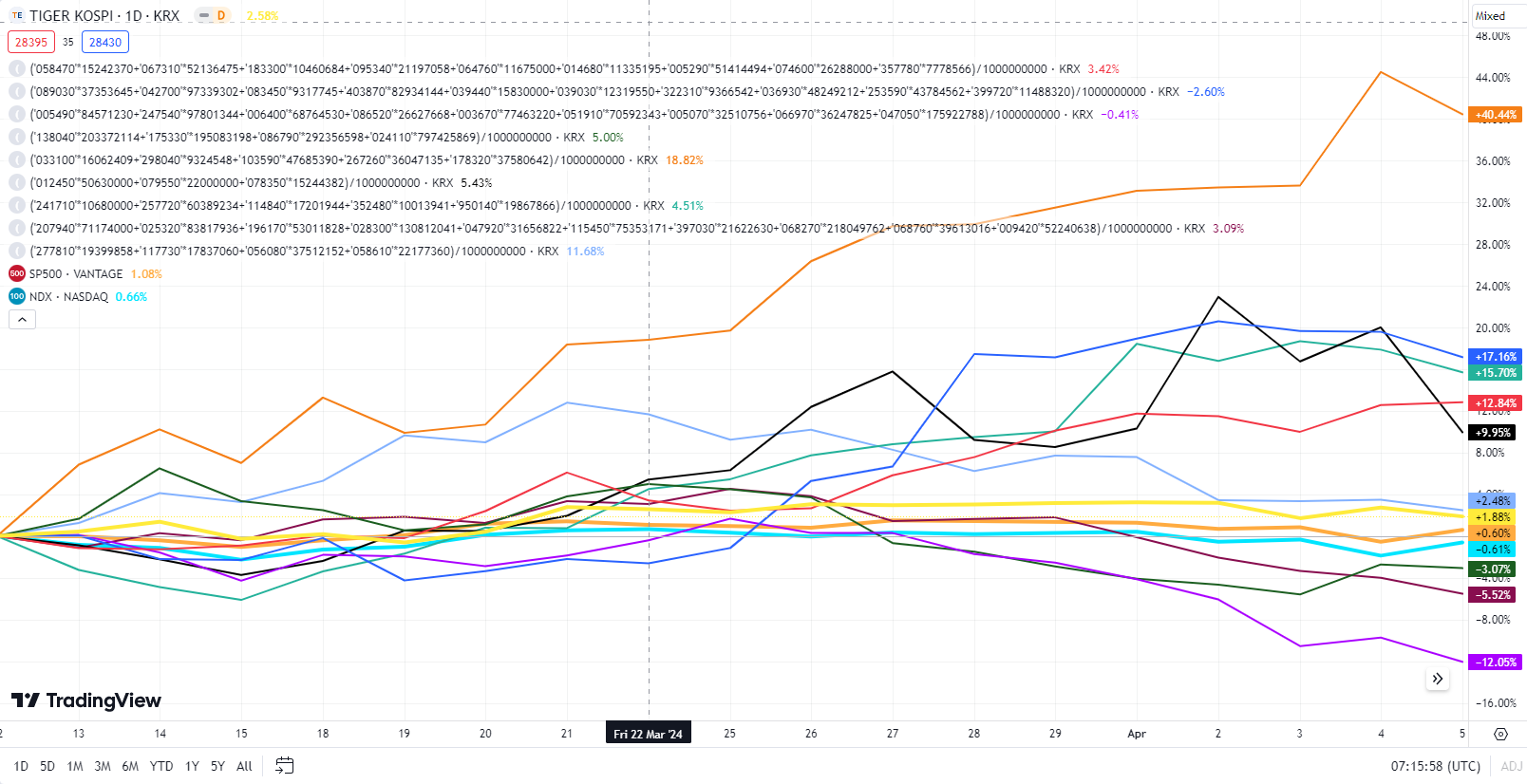

각 업종별 관심종목으로 지수를 만들었음. 3월 이후 수익률 하회하는 업종은 2차 전지, 은행등. 상회하는 업종은 방산, 화장품, 전력기기, 반도체 장비, 반도체 소재등.

3-1. 관심 있는 주도업종, 주도주 : 반도체, 변압기, 방산, 화장품

이차전지 인버스를 정리하면서 업종분산을 위해서 위의 4개 업종의 종목을 모두 편입하였음. 방산을 제외하고는 모두 지수와 같이 하락하는 추세를 보여주었음. 전력기기는 나름 잘 버팀. 미국 반도체 주식들 이슈로 인하여 글로벌하게 반도체가 부정적인 흐름을 보여주고 있음. 엔비디아가 -10%가 찍혔는데, 월요일에는 어떻게 흘러갈지 조금 무섭긴하다.

3-2. 하락업종 : 엔터, 2차 전지등

2차 전지 인버스는 모두 익절 하여서 현재 비중 0%로 2차 전지 반등 시 매수예정. 하지만 현재 조정상태로 매수시기를 고려하기에는 이른 타이밍. 이런 어지러운 장에 인버스 헷징이 안되어있는 것이 아쉬운 상황.

4. 채권(TLT, TLTW) : 90~100달러 부근에서 횡보하면서 1단계 완성이라고 보았으나, 매크로 이슈로 다시 횡보. 1단계. 내가 본 박스권 최하단이라고 생각하고 있으며 매수하기에는 괜찮은 시점이지만 하락 후 반등할 때 매수하는 것이 조금 더 일반적이며 아직 ISA계좌 이슈가 있어서 매수는 어려움. 일단 $85~90 정도 박스권을 생각하고 있음.

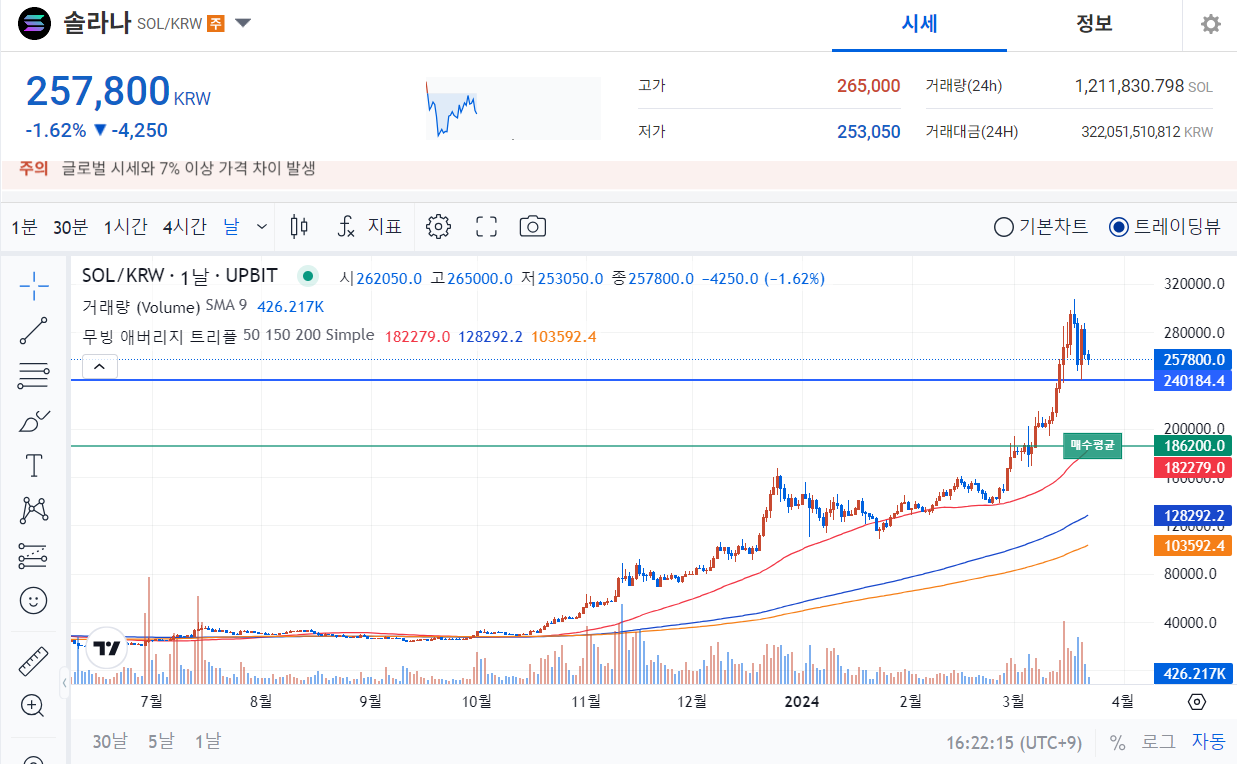

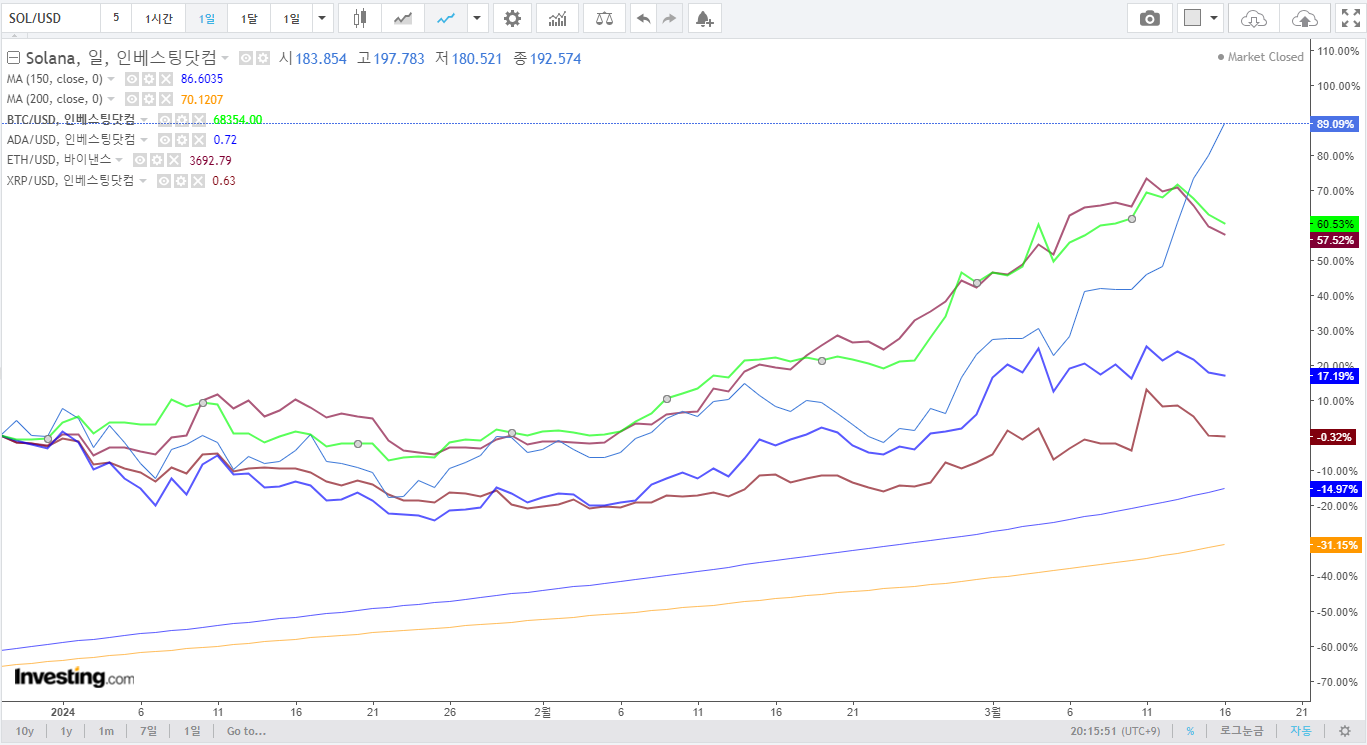

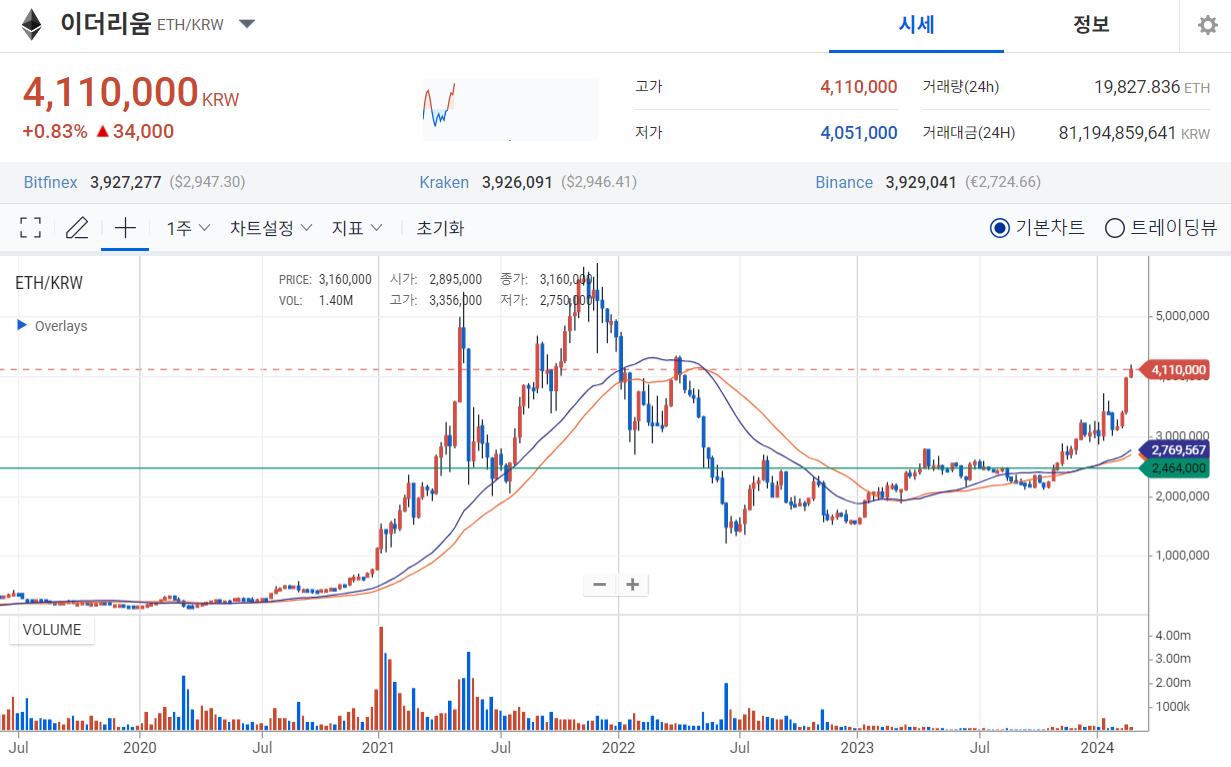

5. 가상자산

신고가 경신을 하였지만, 개인적으로는 돌파실패로 보며 조정 후 재상승할 것으로 기대. BTC & ETH 홀드전략을 선호. 소액으로 돌파매매하던 것을 돌파가 영 나오지 않아서 비중 정리하였음. 매크로 이슈로 현재 조정을 받고 있지만 BTC는 견조. $60,000 지지를 받고 반등하였음. 단기이평선이 꺾인 점이 아쉽다. ETH도 간신히 $30,000 지지받았다.

이번 주는 워낙 글로벌 이슈로 인한 변동성이 심해서 대응을 어떻게 해야 하는지가 관건일 것 같다. 하루하루 변동성이 워낙 심하다. 기술적으로는 손절을 잡고 2,500pt에서 잡는 것도 방법이지만 정석은 반등을 보고 들어가는 것이다. 전쟁이슈는 처음에는 강력하게 작용하지만 갈수록 익숙해지는 경향이 있긴하다. 알면서도 인플레 이슈등 여러가지 문제가 있다보니 나머지 현금을 빠르게 쓰기에는 부담스럽다.

'주식투자 > 기술적 분석 기록' 카테고리의 다른 글

| 24년 05월 03일 기술적 분석 기록 (0) | 2024.05.03 |

|---|---|

| 24년 04월 26일 기술적 분석 기록 (1) | 2024.04.26 |

| 24년 04월 13일 기술적 분석 기록 (0) | 2024.04.13 |

| 24년 04월 06일 기술적 분석 기록 (1) | 2024.04.06 |

| 24년 03월 22일 기술적 분석 기록 (0) | 2024.03.22 |