안녕하세요. 쉽게 지저귀는 짹짹이입니다.

국제 유가가 상승할 것으로 예상되는 경우 원유 ETF를 이용하여 투자하거나, 자산배분을 하는 경우 원유 ETF를 매수하여 보유하는 경우가 있습니다.

하지만, 원유 ETF의 특성상 치명적인 단점이 있습니다. 또한 금속, 금, 농산물등 상품 선물 ETF의 경우도 동일하게 가지고 있는 단점입니다. 동일하게 적용되는 내용이며, 원유ETF로 살펴보겠습니다.

원유 선물 ETF의 단점

결론만 말씀드리면, 원유 선물 ETF는 국제유가의 상승을 제대로 따라가지 못합니다.

원유 선물 상품구조상 롤오버 비용이 존재합니다. 유가상승시기에 이런 롤오버 비용 때문에 국제유가의 상승을 제대로 따라가지 못하는 경우가 발생합니다. 예시를 통해 설명드리겠습니다.

실제 기름 드럼통(실물)을 가지고 있으면 유가의 상승과 하락과 가격은 비례하여 움직입니다. 하지만 선물은 실물이 아니라 계약의 형태(1개월 단위)입니다.

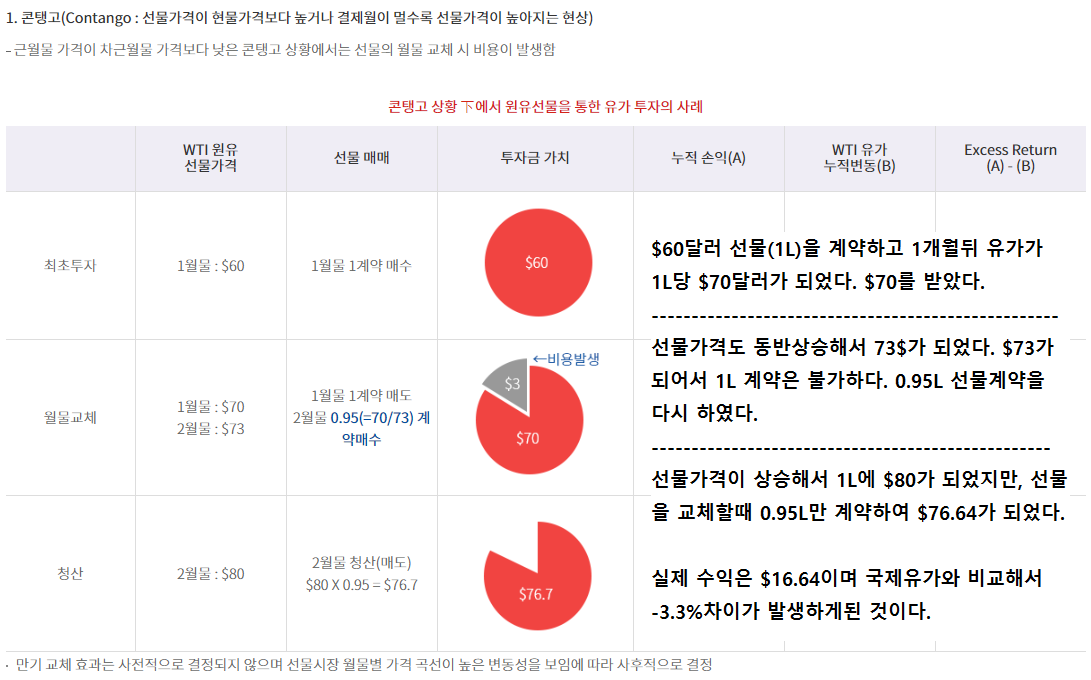

이런 선물의 특성상 선물의 가격이 오르는 경우 만기가 도래하면 선물계약을 다시 해야 하는데 아래와 같은 상황이 발생하게 됩니다. 원래 유가는 $60에서 $80로 상승하였고 총수익은 $20입니다.

그러나, 원유 선물 같은 경우 1개월 후 만기가 도래하여서 오른 가격($73)에 재계약을 하기 때문에 비용이 발생하게 되고 결과적으로 원유 상승분 수익 $20이 아닌 $16.7가 됩니다. 이렇기 때문에 유가 상승기에 원유 ETF는 유가를 정확하게 추척하기는 어렵다는 것입니다.

결국, 선물 가격이 현물가격보다 높거나 결제월이 멀수록 선물가격이 높아지는 현상(유가상승시기)이 당연하게 원유 선물 ETF에게 불리하게 작용하는 것이죠.

반대의 경우를 백워데이션이라고 합니다. 위의 예시와는 반대상황입니다. 위의 예시가 이해되셨다면 아래예시도 이해가능하실 겁니다!

결론

결국, 원유 선물 ETF는 실물 원유의 가격을 제대로 추종하지 못 합니다. 이런 특성은 단점으로 작용하는 경우가 많습니다. 보통 유가에 투자하는 것은 인플레이션 헷징을 위해서 자산배분에 투자하는 경우입니다.

즉, 인플레이션이 과도하게 발생하여 물가가 폭등하는 시기에 아웃퍼폼 하는 자산이라고 고려하고 편입하는 경우가 많습니다. 그런데, 물가상승시기에 위에서 말씀드린 콘탱고 현상이 발생하면서 자산배분 포트폴리오의 성과를 예상만큼 보호하지 못할 수 있습니다.

이런 비용이 누적되는 것 또한 치명적인 단점입니다. 수수료처럼 지속적으로 비용이 발생하고 수익에 악영향을 주는 것 입니다. 그렇기에 원유(상품 선물)ETF는 장기투자에는 적합하지 않다고 이야기합니다.

대안으로 정유회사에 투자하는 간접적인 방법들을 많이 추천합니다. 이러한 특성을 제대로 파악하고 선택을 하신다면 큰 도움이 될 수 있습니다.

'주식투자 > ETF분석' 카테고리의 다른 글

| KODEX 배당성장 ETF, 코덱스 배당성장 ETF 분석 (0) | 2020.04.16 |

|---|---|

| Arirang 고배당ETF, 아리랑 고배당 ETF 분석 (1) | 2020.04.16 |

| 농산물에 투자하는 방법, 농산물선물 ETF (2) | 2020.01.28 |

| 원유(OIL)에 투자하는 방법, 원유선물 ETF (1) | 2020.01.28 |

| 소액 금 투자 방법, 금 ETF 투자, 골드선물 ETF 추천 (2) | 2020.01.28 |