레버리지 ETF는 장기투자하면 수익률이 안 좋아진다. 장기투자에 적합하지 않으며 포트폴리오에 편입할 경우 최대 보유기간은 3달 정도가 적당하다.

레버리지(X2, X3)에 장기투자하면 안 되는 이유는 구조적인 부분에 있는데, 백번의 설명보다 결과로 보는 게 낫다고 생각합니다. ETF 관련해서 대시보드와 백테스트를 제공하는 Snowball72라는 사이트에서 확인가능합니다.

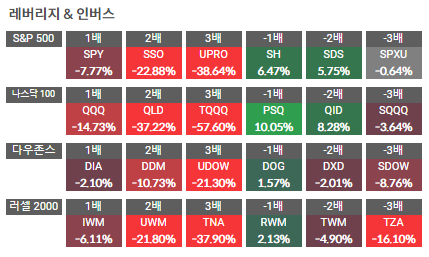

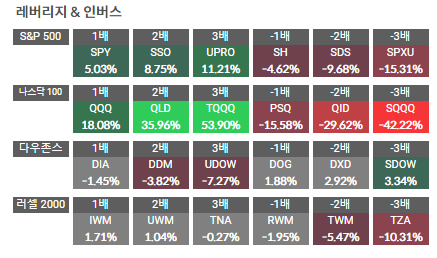

지난 1년간 수익률 데이터입니다. 직관적으로 주식이 내렸으면 인버스는 정확히 그 반대 수익률을 보여줘야할 것 같고, x2는 2배, x3은 3배의 수익을 주어야 할 것 같지만 그렇지 않습니다. 오히려 x1배보다 낮은 수익률을 보여주고 x3은 심지어 마이너스 수익률입니다.

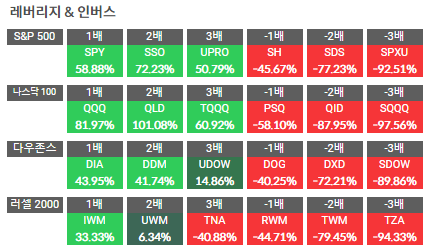

지난 5년간 데이터도 명확히 보여줍니다. 분명히 x2, x3배인데 수익률은 그렇지 않습니다. 오히려 적습니다. 이 대시보드를 본다면 레버리지 ETF를 오래 들고 가고자 하는 의지는 사라지실 겁니다.

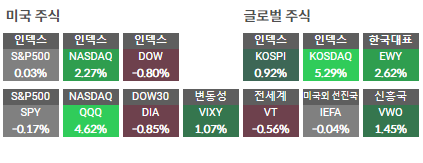

그러면 어느 정도 투자기간을 잡아야 좋을까라는 의문이 드는데요. 한 달 데이터입니다. 한달정도는 그래도 의미있는 레버리지 효과가 있습니다. 장에 따라서 S&P는 롱과 숏ETF가 모두 손실이 난 것도 주목할 점입니다.

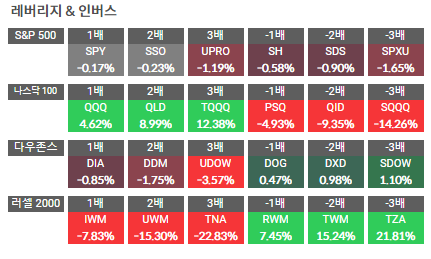

이어서 3달 수익률입니다. 여기서부터 레버리지 효과가 크게 줄어드는 것이 어느정도 보입니다.

6달 수익률입니다. 이제 레버리지 효과가 미미합니다. 이제 결과를 보니 교훈을 얻었습니다. 포트폴리오에 헷징용도로 만약 레버리지 ETF를 편입하였다면 단기성격으로 활용하면 좋을 수 있으나, 6개월 이상부터는 예상한 수익률과 크게 상이할 수 있습니다.

정확한 이유는 아래와 같습니다. 크게 중요하지 않습니다.

레버리지 ETF는 기존의 주식이나 지수를 추종하면서도 더 높은 수익률을 내기 위해 파생상품과 레버리지를 사용하는 ETF입니다. 예를 들어, 2배 레버리지 ETF는 기존 주식의 가격 변동에 2배로 민감하게 반응합니다. 이러한 ETF는 단기적으로는 높은 수익을 내기도 하지만, 장기적으로는 위험성이 높아져 수익률이 줄어들 수 있습니다.

주식 시장은 일반적으로 오르고 내리기 때문에, 레버리지 ETF는 기존의 주식이나 지수보다 가격 변동성이 높아지며, 이는 높은 위험도를 의미합니다. 예를 들어, 주식이 10% 상승하면, 2배 레버리지 ETF는 20% 상승하지만, 주식이 10% 하락하면 2배 레버리지 ETF는 20% 하락합니다. 이러한 가격 변동성이 높은 ETF에 장기적으로 투자하면, 주가의 변동으로 인한 위험도가 높아져서 수익률이 감소할 수 있습니다.

또한, 레버리지 ETF는 일일 리밸런싱을 통해 레버리지 비율을 맞추기 때문에 시장 변동에 따라 레버리지 비율이 변경됩니다. 이는 시장이 급격히 움직일 때 레버리지 비율을 조절하기 때문에 수익률이 감소할 수 있습니다.

'주식투자 > ETF분석' 카테고리의 다른 글

| 신한금융투자 연금저축계좌 ETF 매매수수료 (0) | 2020.06.11 |

|---|---|

| 삼성증권 연금저축계좌 ETF 매매수수료 (0) | 2020.06.11 |

| 미래에셋대우 연금저축계좌 ETF 매매수수료 (2) | 2020.06.11 |

| 현대차증권 연금저축계좌 ETF 매매수수료 (0) | 2020.06.11 |

| NH투자증권(나무) 연금저축계좌 ETF 매매수수료 (2) | 2020.06.11 |