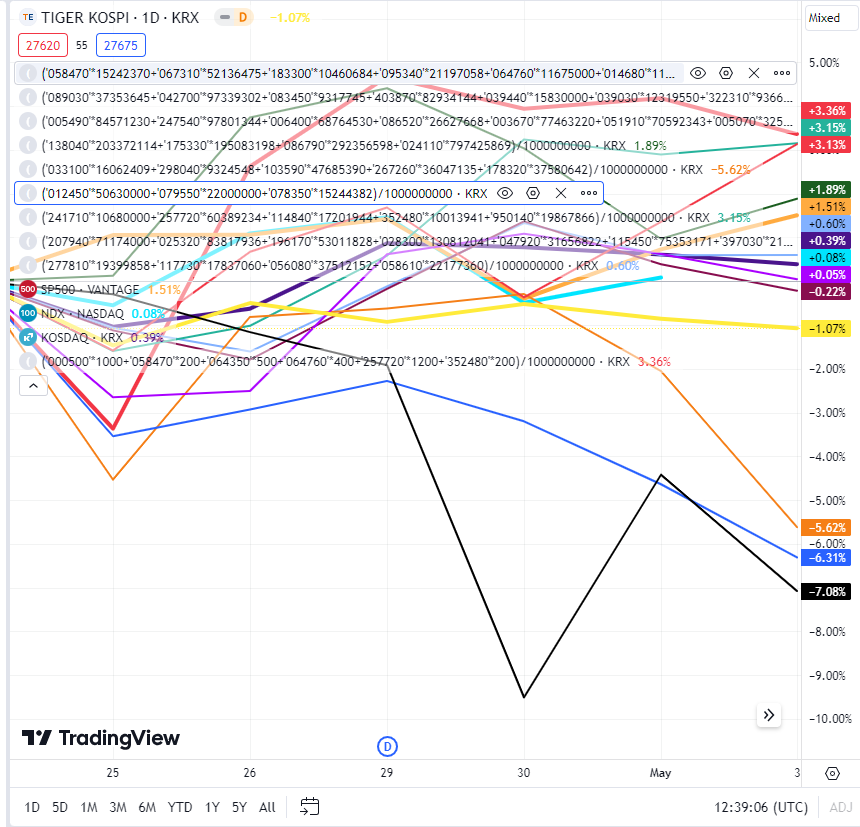

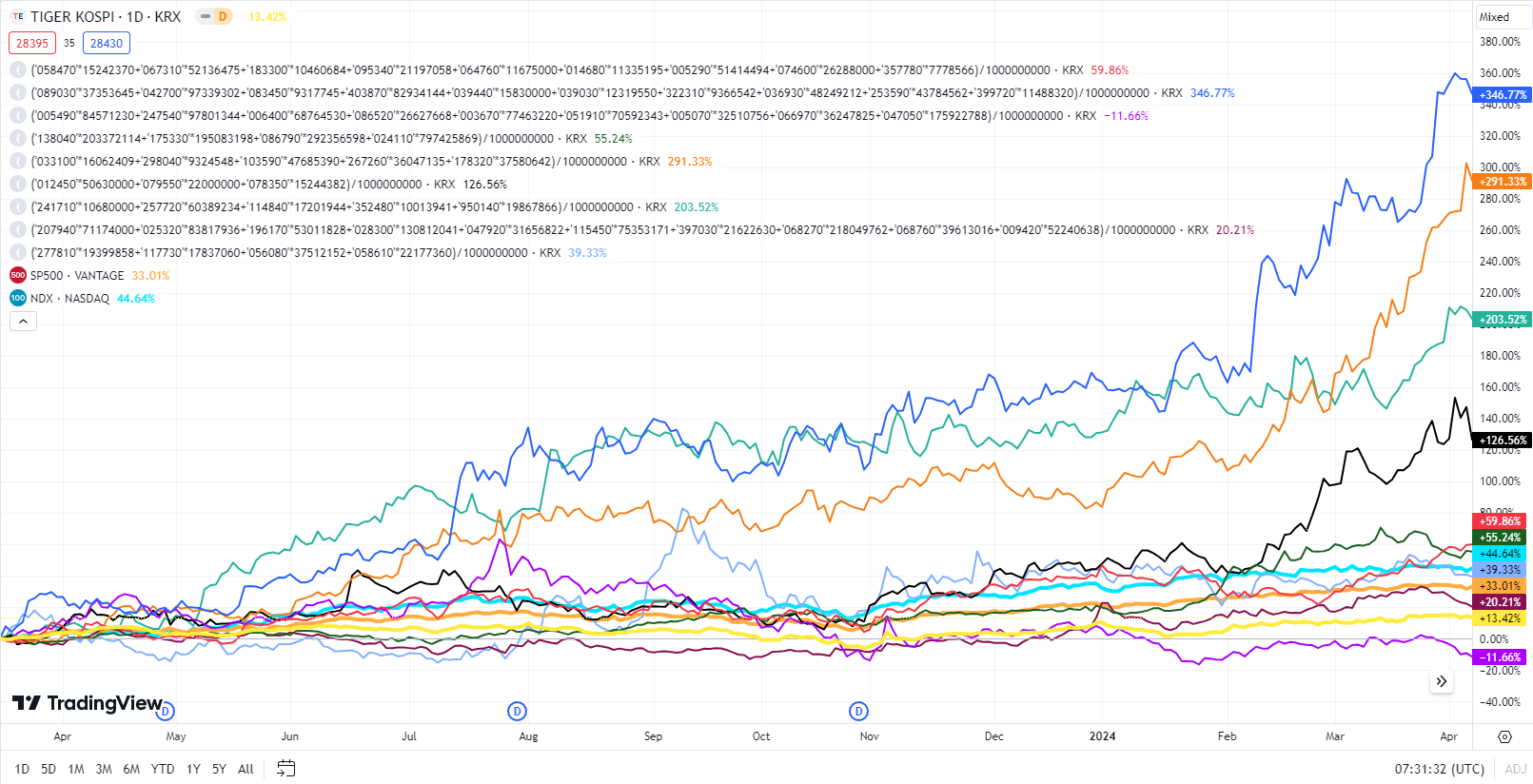

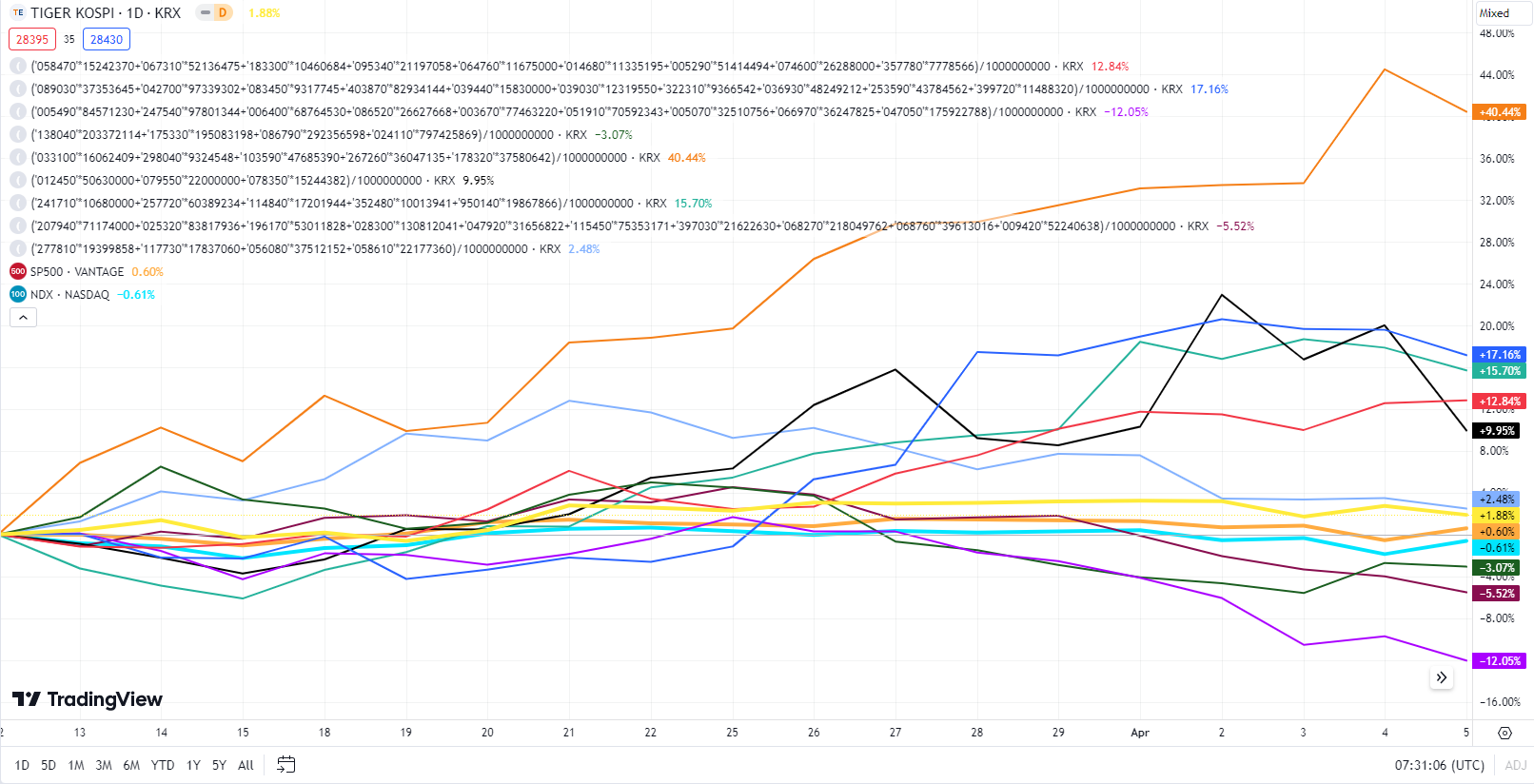

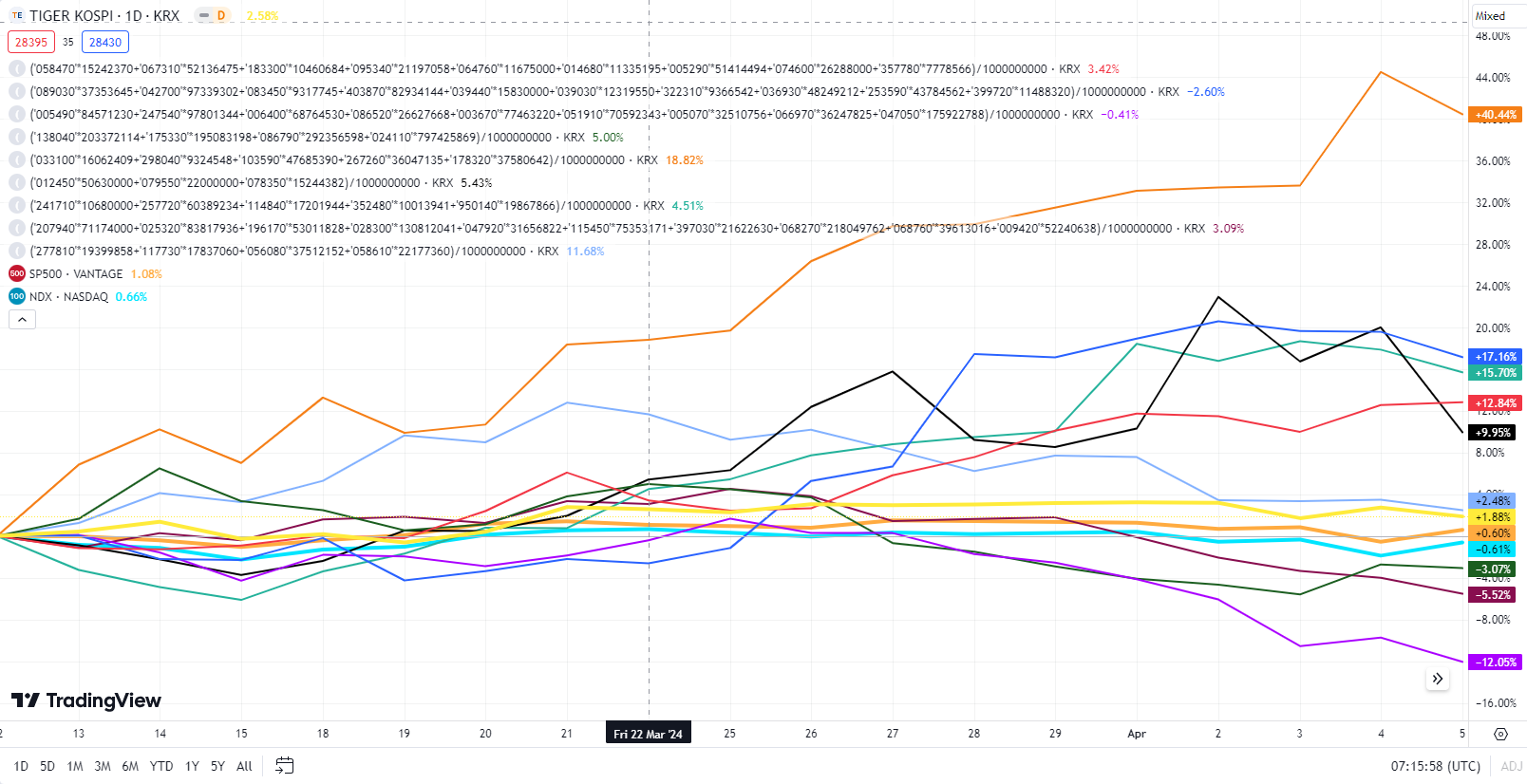

계좌수익률이 좋았던 한 주. 포트 종목 중에 방산과 반도체를 제외하고는 굉장히 좋았다.

1. 원달러 환율 : 환율이 안정적으로 내려왔다. 좋다. 하지만 지지받을 수 있는 구간으로 보며, 하락의 방향성을 유지할까는 의문이 들었는데, 1,350원까지 급락했다가 다시 반등 중이다. 만약 다시 급등한다면 1,400원 부근에서는 당국 개입이 구두로 발표되었으므로 주식을 매수하기에 나쁘지 않은 시점이라고 본다.

2. S&P 500, 나스닥 100 : 조정이 나올만한 자리에서 조정이 나왔으며 반등하였음. 베이스를 다지는 구간이라고 생각하며 시간이 지나면서 생기는 이평선의 상승을 주목해보려고 한다. 다시 전고점 부근에 왔는데 베이스를 조금 다지는 시간이라고 보며 돌파한다면 더욱 좋다. 러셀도 그런 경우 2단계 다시 돌입시도이다.

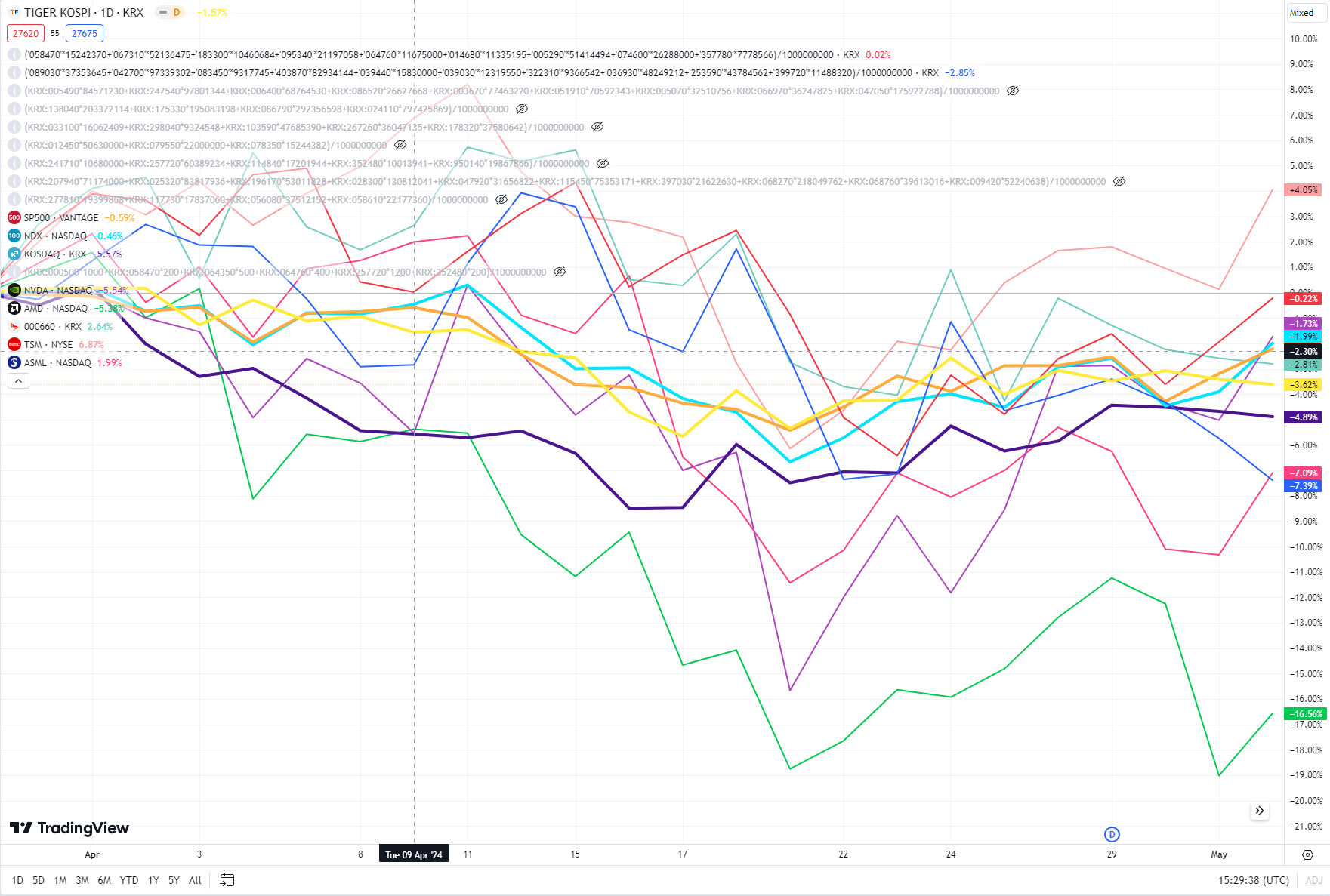

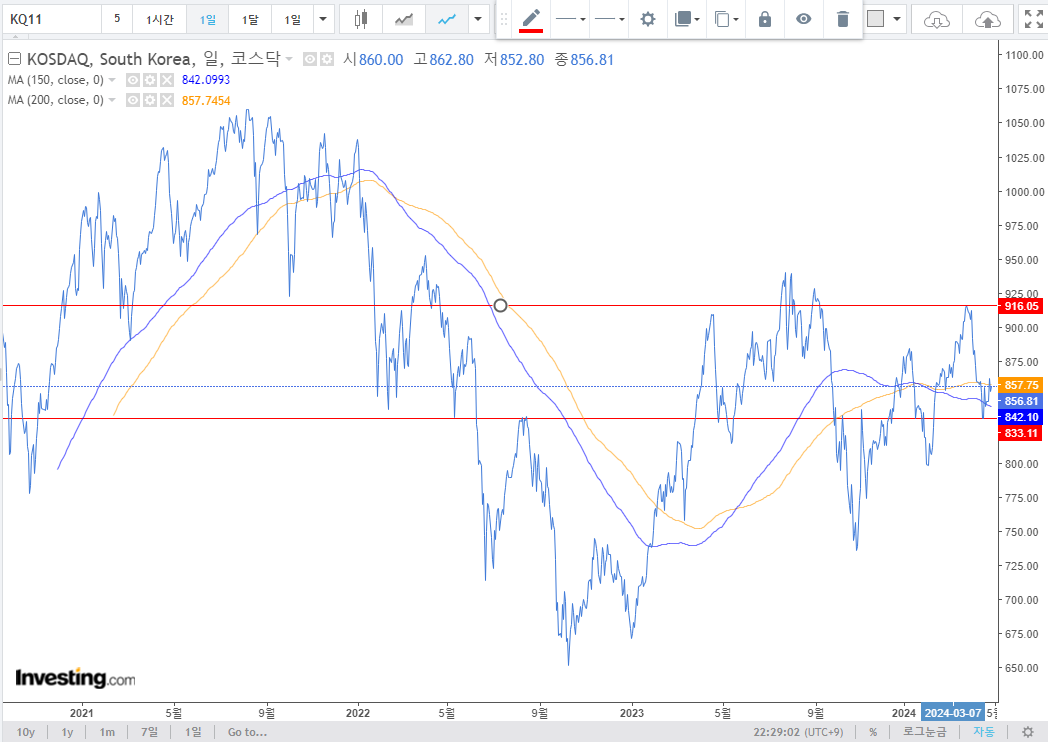

3. 코스피, 코스닥 : 코스피는 러셀과 비슷한 차트를 보여주며 2단계 진입을 지속적으로 시도하고 있다고 본다. 환율과 반도체가 도와줘야하는 부분이지만 상승한다면 2,900까지는 가볍게 상승할 수 있다. 결국 반도체가 도와줘야 한다. 코스닥은 여전히 박스권이며 상승장이라고 하여도 주도업종으로 구성되어있지 않기에 아직은 중립이다. 바이오 쪽으로 주도주의 흐름이 가야지만 더 큰 상승을 볼 수 있다고 본다.

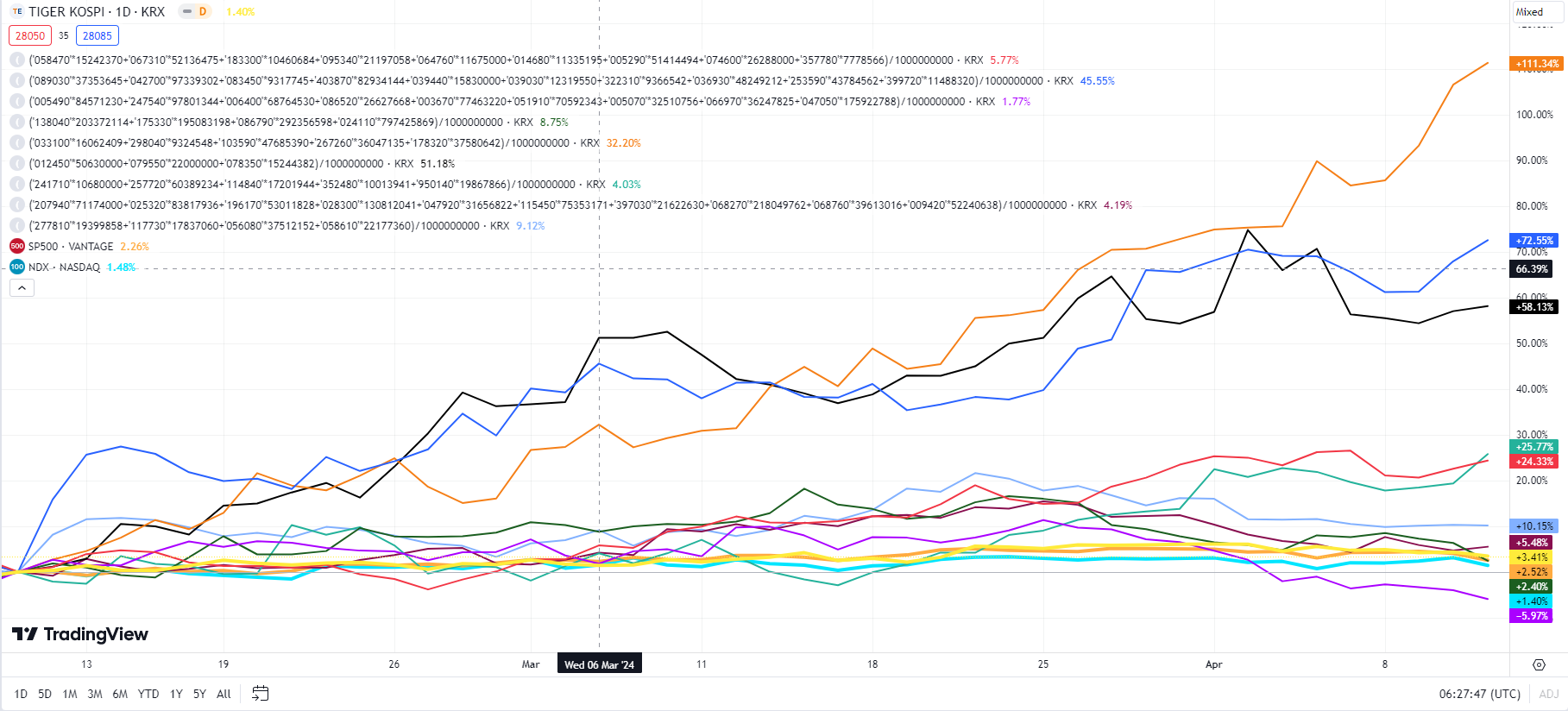

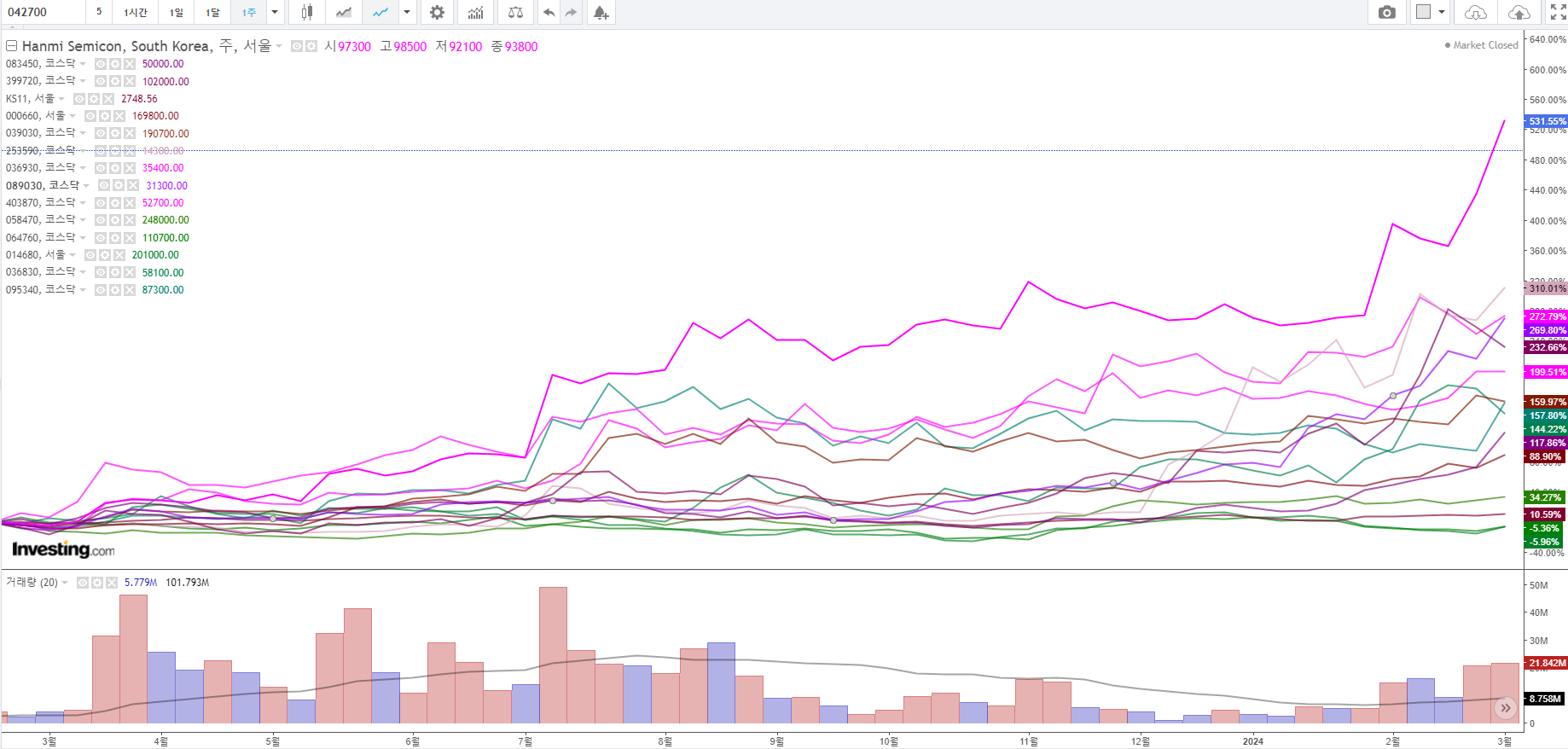

3-1. 관심 있는 주도업종, 주도주 : 전력, 방산, 화장품, 반도체(소재)

위의 4개 업종의 종목을 모두 편입하였으며, 전선주의 상승과 화장품의 상승이 시장보다 큰 수익을 안겨주었다. 미국상장된 반도체주식의 성향과 주가추이를 보면서 반도체 내 선택이 필요하다고 본다. 개인적으로는 반도체 소재쪽이 더 확률이 높다고 보고 있다.

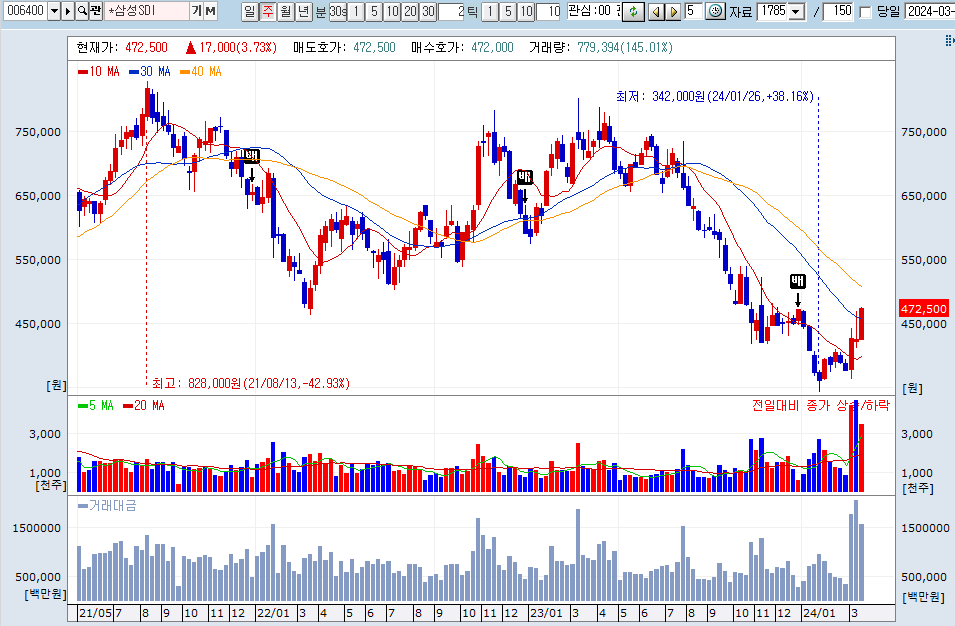

3-2. 하락업종 : 코스닥, 2차전지

2차 전지 인버스는 모두 익절 하여서 현재 비중 0%로 2차 전지 반등 시 매수예정. 하지만 현재 조정상태로 매수시기를 고려하기에는 이른 타이밍. 이런 어지러운 장에 인버스 헷징이 안되어있는 것이 아쉬운 상황.

4. 채권(TLT, TLTW) : 90~100달러 부근에서 횡보하면서 1단계 완성이라고 보았으나, 매크로 이슈로 다시 횡보. 1단계. 내가 본 박스권 최하단이라고 생각하고 있으며 매수하기에는 괜찮은 시점이지만 하락 후 반등할 때 매수하는 것이 조금 더 일반적이며 아직 ISA계좌 이슈가 있어서 매수는 어려움. 일단 $85~90 정도 박스권을 생각하고 있음. 모아가기 좋은 시점이라고 보고 있지만, 반등을 보고 사는걸 조금 더 선호. 단기적으로는 바닥을 다지는 것으로 확인 중. $85는 쉽지 않은 가격으로 보이는 뷰 유지.

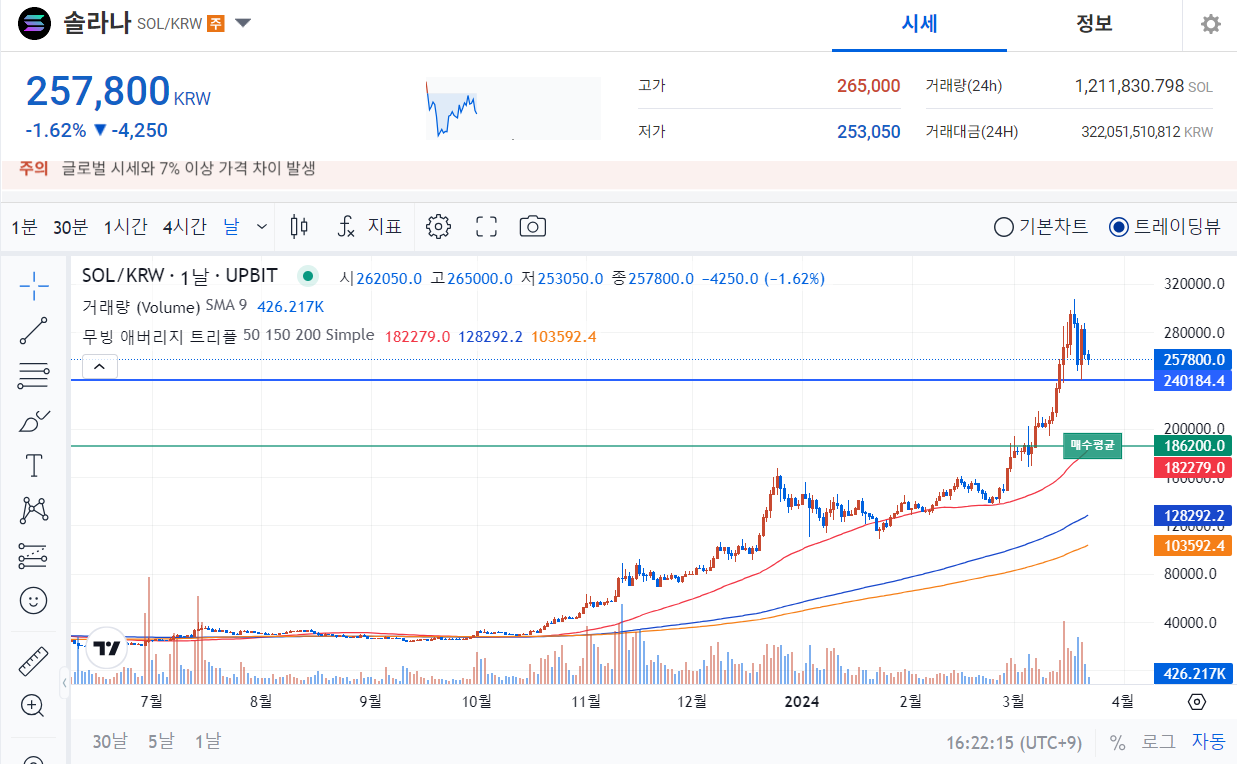

5. 가상자산

신고가 경신을 하였지만, 개인적으로는 돌파실패로 보며 조정 후 재상승할 것으로 기대. BTC & ETH 홀드전략을 선호. 박스권하단에서 약한 흐름. ETH를 기준으로 이평선과 만났고 BTC도 이평선과 가깝기 때문에 55,000$ 에서는 지지를 받을 것으로 기대한다. 하지만 내려꽃는다면 상당히 안 좋은 신호로 해석 가능하다. 개인적으로는 백테스트 기반으로 6월 중순~말부터 좋은 흐름을 기대하고 있다.

'주식투자 > 기술적 분석 기록' 카테고리의 다른 글

| 24년 05월 03일 기술적 분석 기록 (0) | 2024.05.03 |

|---|---|

| 24년 04월 26일 기술적 분석 기록 (1) | 2024.04.26 |

| 24년 04월 20일 기술적 분석 기록 (1) | 2024.04.20 |

| 24년 04월 13일 기술적 분석 기록 (0) | 2024.04.13 |

| 24년 04월 06일 기술적 분석 기록 (1) | 2024.04.06 |